- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 業況DIの2期連続プラス

- 要旨

-

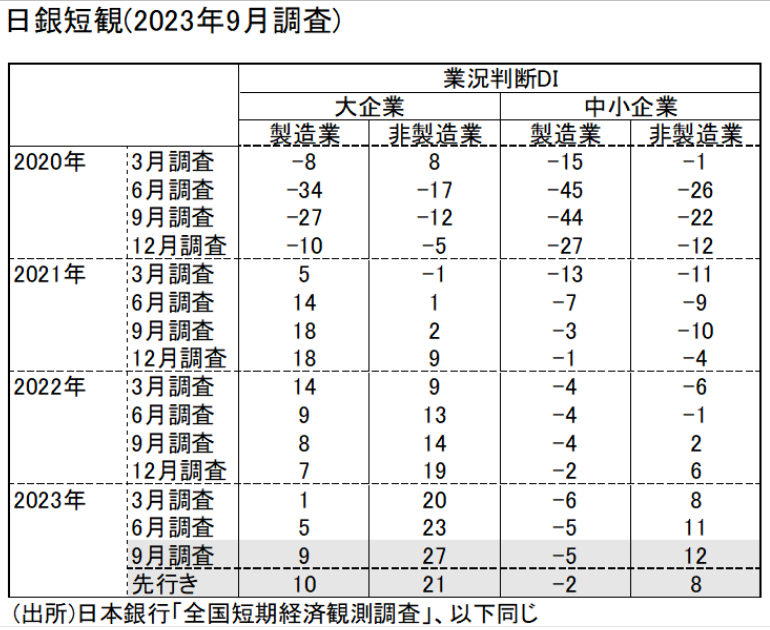

9月の短観は、大企業・製造業が6月に続いて2四半期連続で業況DIをプラスに変化させた(前回比+4ポイント)。売上計画があまり変化せず、経常利益計画が改善しているのは、値上げ効果の浸透だと考えられる。植田総裁は、この短観でさらに利上げに自信を深めていることだろう。

連続で+4ポイント改善

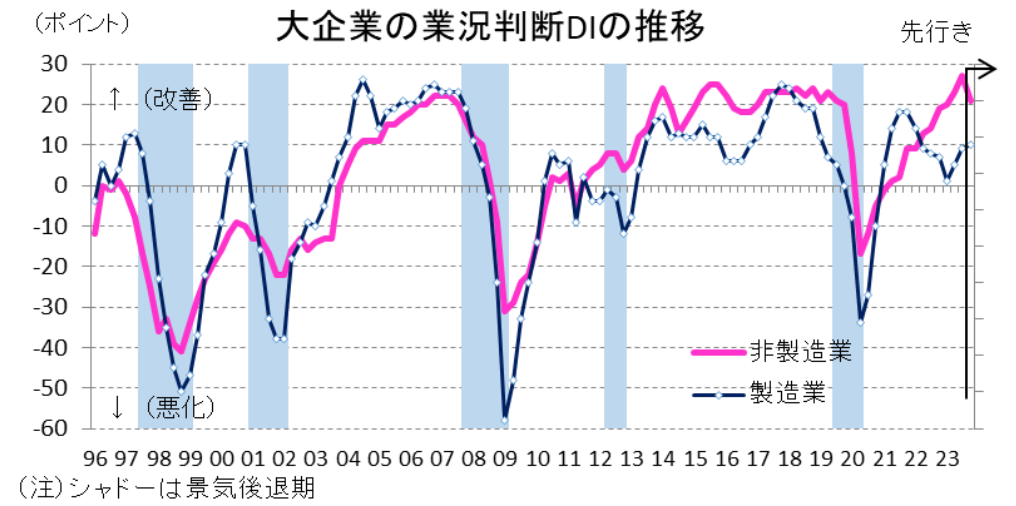

10月2日に発表された日銀短観9月調査は、大企業・製造業の業況DIが前回比+4ポイントと上昇した。前回6月調査の+4ポイントに続いて、2四半期連続での改善である。景気再拡大の流れが確認されている。

その変化の内訳は興味深い。自動車が半導体不足の緩和、欧米向け輸出増によって引き続き改善している。値上げの浸透から、食料品、石油・石炭製品、窯業・土石製品は改善している。それとは反対に、中国向けの輸出が厳しさを増して、はん用機械、生産用機械は悪化している。改善と悪化がせめぎ合っている格好だ。

大企業・非製造業では、業況DIが前回比+4ポイントとこれまでの改善傾向が続いている。この非製造業はすでにDI水準は、「良い」超が前回23と高く、もう上昇余地は少ないと感じられていた。そこからの+4ポイントの改善は少し驚かされる。27という水準は1991年11月以来である。内訳で目立つのは、何と言っても電気・ガスの値上げ効果だ。小売・卸売でもおそらくは値上げ効果が収益面でプラスに効いて、マインドを改善させた。また、インバウンド増加が宿泊・飲食サービスを改善させている。最近は、大都市のホテルが宿泊料金を劇的に引き上げており、これも宿泊サービスの収益改善に貢献していると考えられる。この値上げによって業況DIが改善させる動きは、大企業にはみられるが、中堅・中小企業ではほとんど明確ではないというコントラストもある。

海外からの不安

業況DIの改善に対して、需給・在庫の方はあまり良くない。大企業・製造業の国内需給判断DIは、横ばいだった。海外需給は、前回比▲4ポイントも悪化した。加工業種が悪いのは、中国向けの設備投資需要が悪化していることが背景であろう。

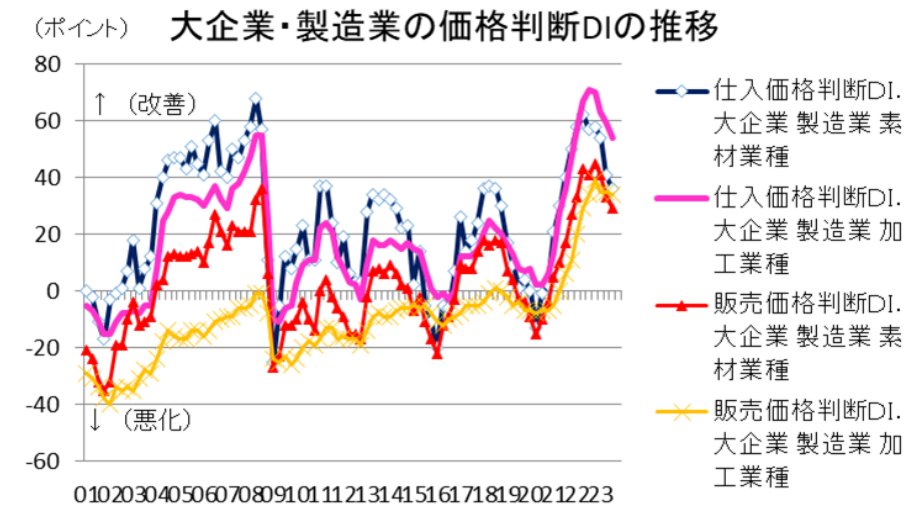

価格面では、販売価格DIが大企業・製造業で前回比▲2ポイントの下落方向の変化、仕入価格も前回比▲4ポイントの変化になった。これは、値下げという意味ではなく、上昇ペースが鈍化という意味だ。すでに輸入価格が下がっているので、それが製造業の販売・仕入価格DIに響いた。しかし、業況DIのところにみられるように、電気ガスなどの値上げ効果が浸透して各業種の収益確保には寄与しており、あまりネガティブに捉える必要はないと思う。

筆者が不安材料と思うのは、海外需要の弱さが以前に増して感じられるところだ。短観の調査内容には、海外事業について連結売上の前年比を集計したものがある。2023年度の海外売上計画は、素材業種で前年比▲1.0%である。欧米での金融引き締めがじわじわと悪化方向の力を強めていることが、こうした計画でもわかる。

企業収益動向

短観の業況DIは、企業収益の変化を反映すると考えられている。また、事業計画にも反映されていない限界的変化がそこに織り込まれるとされる。今回は、前述のように値上げの効果が企業収益にはプラスになったと考えられる。経常利益計画では、大企業・製造業の修正率が2.1%で、大企業・非製造業の修正率が4.9%である。やはり、こうした収益面でのプラスは、中小企業よりも大企業で明確である。なお、修正率は、売上計画ではほとんど動いておらず、売上高経常利益率の計画で上方修正されている。この値上げ効果が寄与しているからこその変化だろう。

人手不足時代が再現される

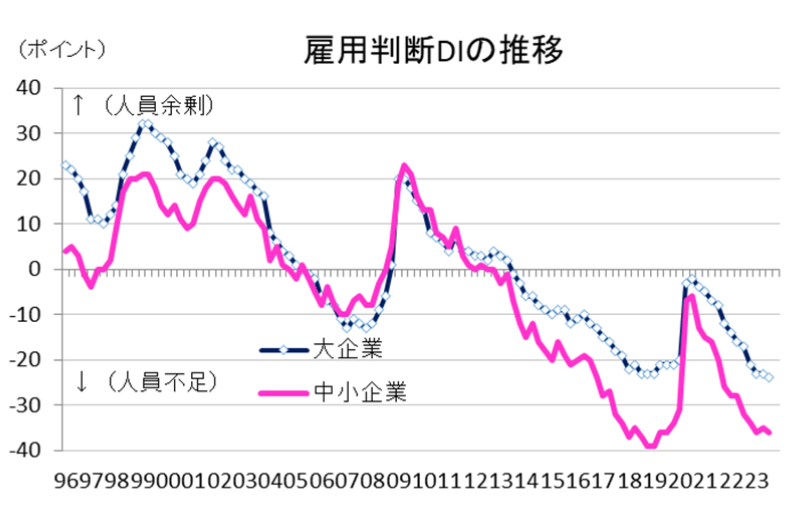

景気拡大の副作用として、また人手不足感が強まっていることが実感される。大企業・製造業では、雇用人員判断DIが▲2ポイントほど不足方向に変化した。中小企業・全産業でも▲1ポイントほど不足方向に変化している。コロナ禍を抜け出していくと、そこに待ち構えていたのは、事業拡大をしたいと思っても企業では人が採れないという人手不足である。宿泊・飲食サービスでは特にそうした実感が強いのではないのか。マクロ統計でも、有効求職者数は2020~2023年にかけてそれほど増えていない。これは、雇用調整助成金などの補助金による支援が雇用悪化を防ぐ役割を果たした証拠であるが、今となっては雇用悪化の回避が、労働力の固定化につながってしまった面はある。労働需給はタイト化して、パート・アルバイトなどの分野では賃上げ圧力を生み出している。政府は、固定化させた労働力を必要な分野にシフトさせるような政策誘導をもっと積極的に考えてもよい。

中小企業・非製造業の設備計画が強い

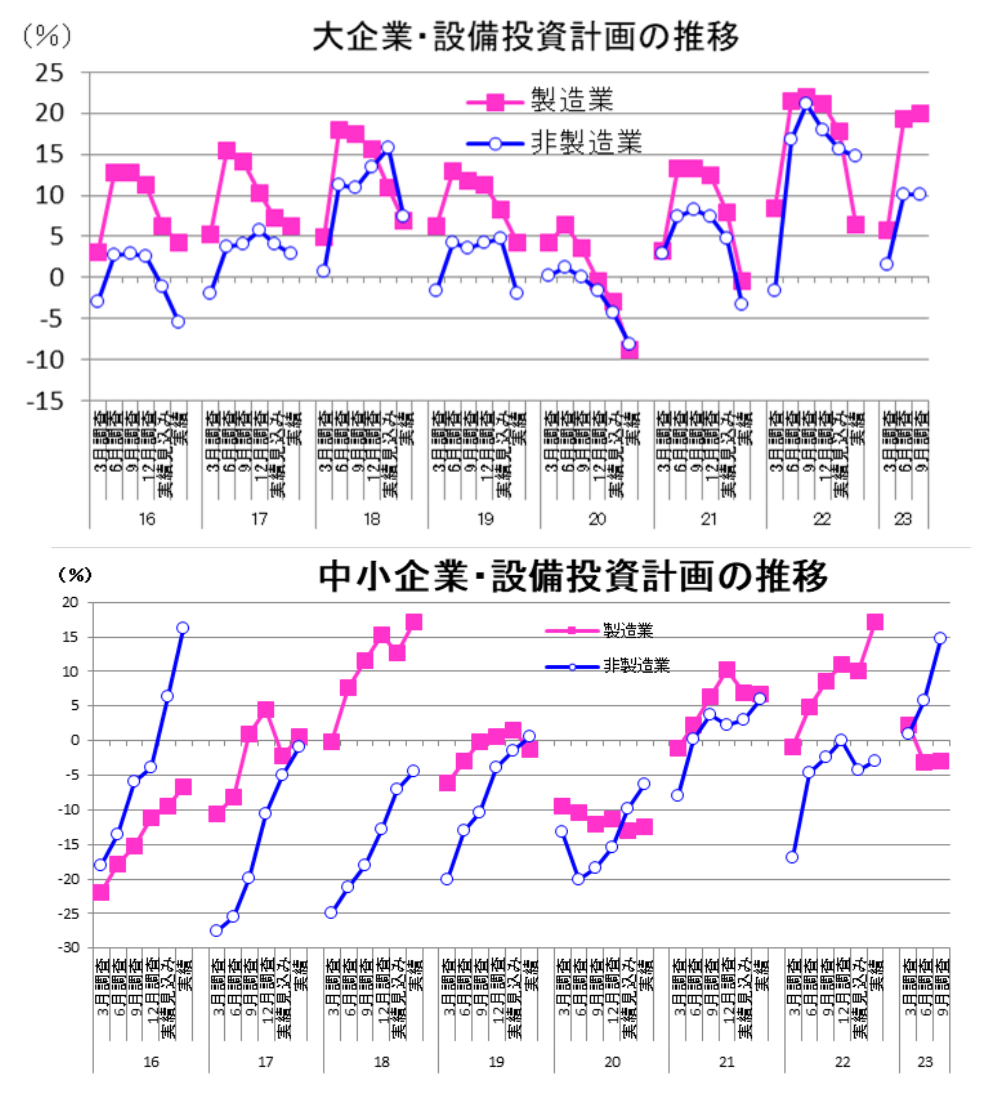

2023年度の設備投資計画が強いことは繰り返し述べてきた。9月調査でもその傾向は変わっていない。目立ったのは、中小企業・非製造業の計画が前年比14.8%(前回比修正率8.6%)になっていた点だ。これは、経済再開でサービス分野の企業で裾野の広い設備投資需要が喚起されていることを反映している。内需がさらに拡大する上で心強い数字と言える。

金融政策へのインプリケーション

最近、植田総裁は、年内利上げを否定し、その代わりに賃上げへの期待感をにじませている。短観における2四半期連続でも業況DIの改善は、来年度の春闘に向けて心強い変化だと感じさせるだろう。また、人手不足感も強まっている。

筆者は、2024年3月半ばの春闘集中回答日が過ぎた3月の決定会合、または4月末の決定会合で、マイナス金利解除を予想する(メイン・シナリオは4月末)。今回の短観は、その見通しをさらに確信させるものだ。特に、大企業・非製造業の業況DIが高水準になっていることは、植田総裁に強い自信を与えることだろう。

短観の金融面での指標では、借入金利水準判断DIが、全規模・全産業で+4ポイント上昇している。そうした金利上昇の変化を企業は消化しながら業況DIを改善させている。これは、金利負担で企業のマインド改善が簡単には腰折れしそうにないことの証左になるだろう。ハト派の植田総裁は、短観やGDPなどの経済指標の結果に自信を深めながら、どこかのタイミングでマイナス金利解除をマーケットに意識させるアナウンスをすると予想される。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。