- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 半導体サイクルで読む株価の持続性

- 要旨

-

半導体サイクルと米株価は密接な関係がある。日米株価はほぼ連動しているから、今後の半導体サイクルの流れを読むことで、日本株の持続性を見通すことができると考えた。調べると、半導体動向についても、日本の電子部品デバイスの出荷・在庫バランスとISM製造業指数の前年比の間で連動性が高かった。経験則でみれば、半導体需要の盛り上がりは2025年前半までは維持されそうだ。

2024年は上昇局面

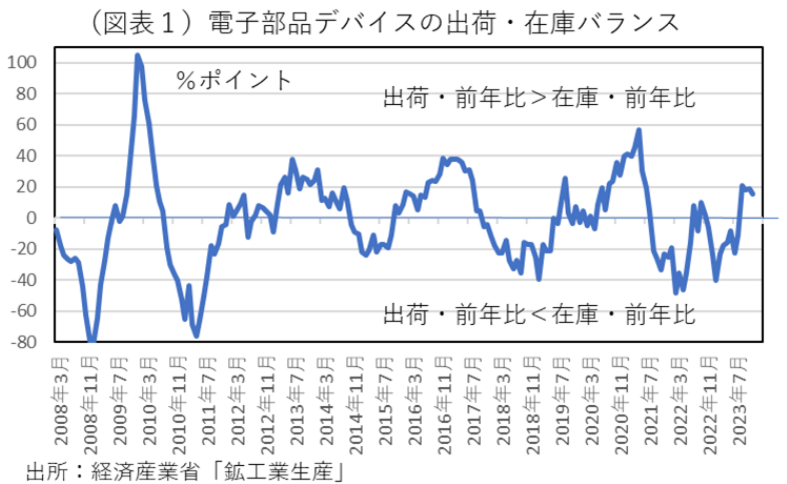

バブル期の最高値を更新した日経平均株価はどこまで上がるのか。いや、どこまで高値は維持できそうなのか。その点を半導体サイクルから考えてみる。エコノミストの間で一般的なのは、鉱工業生産指数の中の電子部品デバイスの出荷・在庫バランスを調べる手法だ。出荷・前年比>在庫・前年比になれば、サイクルの流れは上向きに変わって、しばらくは出荷が上回り続ける。データを調べると、その循環は2023年9~12月の4か月間にかけてプラス浮上している(図表1)。コロナ禍では中国が中心になって、半導体ブームが2020年夏から2021年にかけて盛り上がった。その後は半導体不況が長く続いた。そして、流れはようやく2023年後半から上向きに変わってきているのだ。

現在の日米株価の好調も、単なるAIブームだけではなく、こうした半導体需要の変化と重なっている。過去、リーマンショックの2008年以降をみると、約15年間の期間のうち、4回の上下動のサイクルが起こり、現在は2023年後半から5回目の上向きサイクルが始まろうとしている。計算上、上昇局面は平均約2年間の持続性を保っているから、今次の上向き局面は2025年前半までは維持可能という見立てになる。また、この上向きサイクルはだいたい通常の五輪開催年と重なることが多かった。これは、飽くまで経験則に過ぎないが、半導体サイクルの上向きと同調する株価上昇圧力も、すぐに消滅するものではないと、データ分析からは読める。

参考まで、WSTS(世界半導体市場統計)が2023年秋(11月)に発表した市場予測を調べると、2024年は世界の半導体需要が前年比13.1%と成長することが見込まれている。この成長ペースは、過去10年間では平均的な盛り上がりである。注目したいのは、地域別でアジア地域も12.0%と伸びることだ。中国需要が2020・21年と著しく伸びただけに、2022・23年におけるアジア地域の反動は激しかった。それが2024年は終わっていくらか需要水準が持ち直してくる。これは中国経済にもプラスに働く。

ISMとナスダック

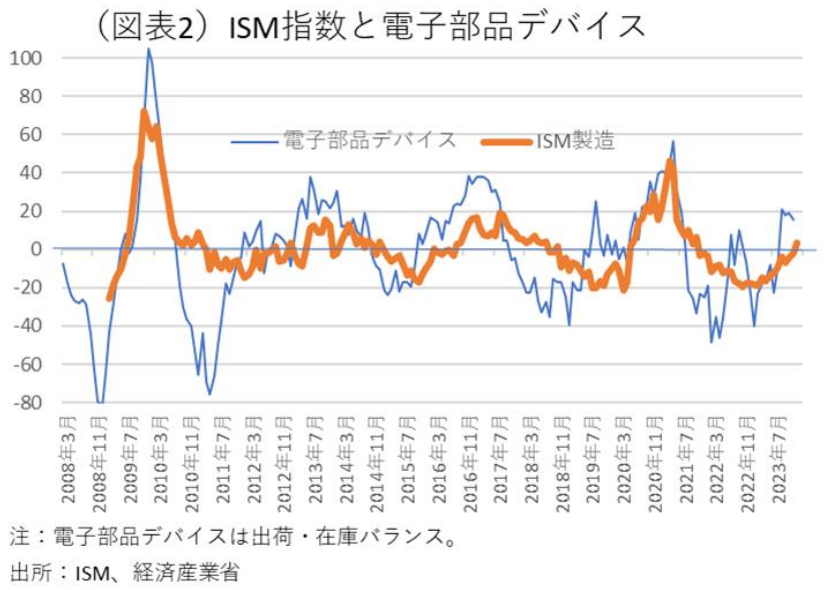

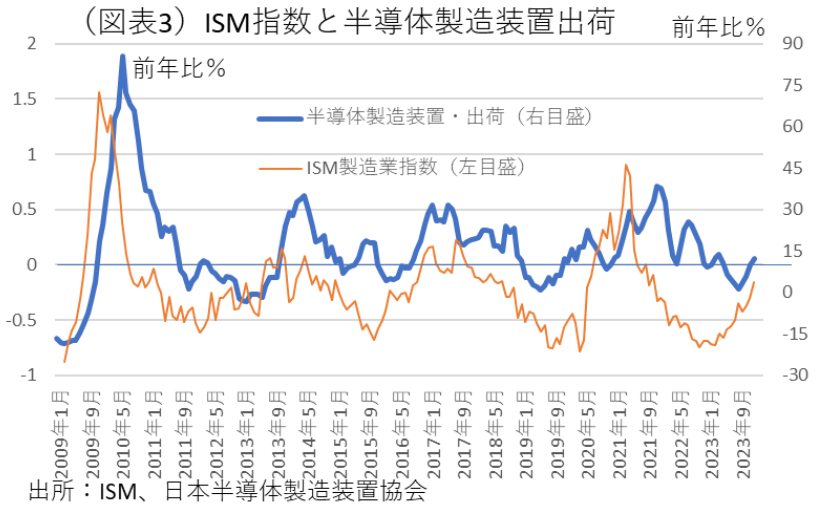

筆者はわかりやすさを重視して、電子部品デバイスの出荷・在庫バランスに注目したが、同様のシグナルは米国指標からも読み取れる。ISM製造業指数の前年比は、半導体サイクルの先行指標でもある。ISM製造業指数と、電子部品デバイスの出荷・在庫バランスとはほぼ重なる(図表2)。また、ISM製造業指数は、日本の半導体製造装置・出荷の前年比にも8~10か月ほど先行する(図表3)。当然のことだが、半導体市場は世界中でシンクロして動いているから、日本の指標も、代表的な米国指標と驚くほどに連動するのだ。需要拡大の主導権は、欧米市場にあって、日本の半導体生産はその恩恵を受けて成長しているのである。

興味深いのは、半導体市場の成長力が株価形成にも大きく貢献している点である。ナスダックの月次・前年比は、このISM製造業指数の前年比ともよく連動している。先のWSTSの半導体市場の数字を参照すると、半導体市場の成長センターは、コロナ禍の2021年頃まではアジア市場が需要の中核だったが、2022~2024年は成長寄与でみて米国などアジア以外に中核が移っているようだ。米国の株価はそうした世界の半導体需要の変化を微妙に受けていて、他国よりも大きな上昇率になっていると考えられる。

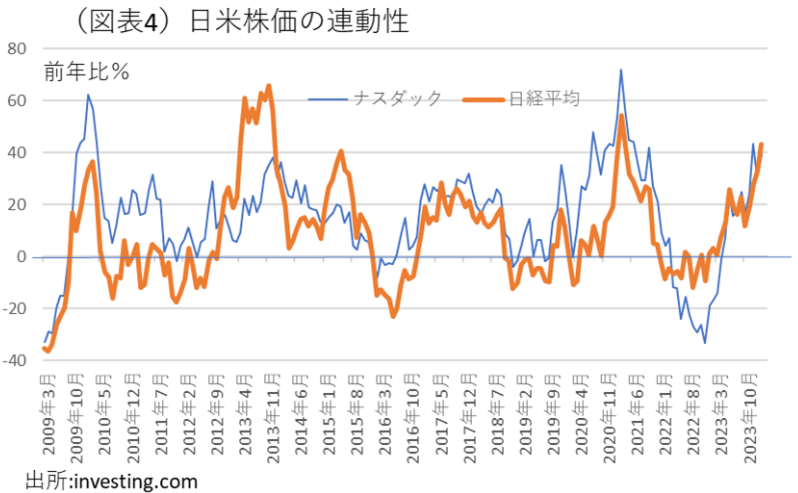

実は、その恩恵を特に受けているのが、ほかならぬ日本株である。すでに筆者がレポートしたが、日経平均株価とナスダックとの間には強い連動性がある(図表4)。この事実を念頭に置くと、日経平均株価もまた間接的に半導体ブームに微妙に動かされていると言える。だから、今後、日経平均株価も2025年前半にかけて引き続き海外からの上昇圧力を受けていく可能性が高いと理解できる。つまり、ナスダックの上昇局面は、半導体ブームを追い風に上向きの力が働いているのである。

先に半導体需要が、アジアから米国に移っていることを指摘したが、おそらく、その原動力は2022年11月に登場したchatGPTのブームが大きいと考えられる。今のAIブームがその登場によって加速したことは説明を要しないだろう。欧米でchatGPTが普及し、データセンターでの画像処理半導体(GPU)などの需要が膨らむと、さらに投資需要が押し上げられた。半導体市場は、2022年当時は厳しかったが、その状況は2023年に変わっていく。ナスダックの方はそのブームを先取りするかたちで2023年から急上昇して行ったと理解できる。

日本株には、2023年から対日株式投資の急増が上昇圧力になる。2023年1~12月の海外投資家の株式買い越し額は3.5兆円に達する。2023年の日経平均株価は、5月17日に3万円台に乗せた。2024年1月は、この買い越し額が2.1兆円と急増し、2月1・2週だけでさらに6,400億円の買い越しになっている。AIブームで上がった米国株が、海外投資家の投資余力を高め、日本株にその勢いが押し寄せている。米国株は、池(世界の株式市場)の中のクジラである。クジラが起こした大波が、時価総額6兆ドル(1月末)の日本市場を予想外に大きく押し上げたというのが、バブル期超えの背景にある。

落とし穴があるとすれば利下げ

筆者は、2024年の日米株価上昇に対して決して楽観している訳ではない。日本よりも米国の株式市場は著しく過熱している。すでに、AI関連を初めとしてハイテク企業の業績見通しに対する期待値は相当に高い。期待を上回る業績を出し続けなくてはいけない。しかも、当面はFRBの金融引き締めも加わっている。

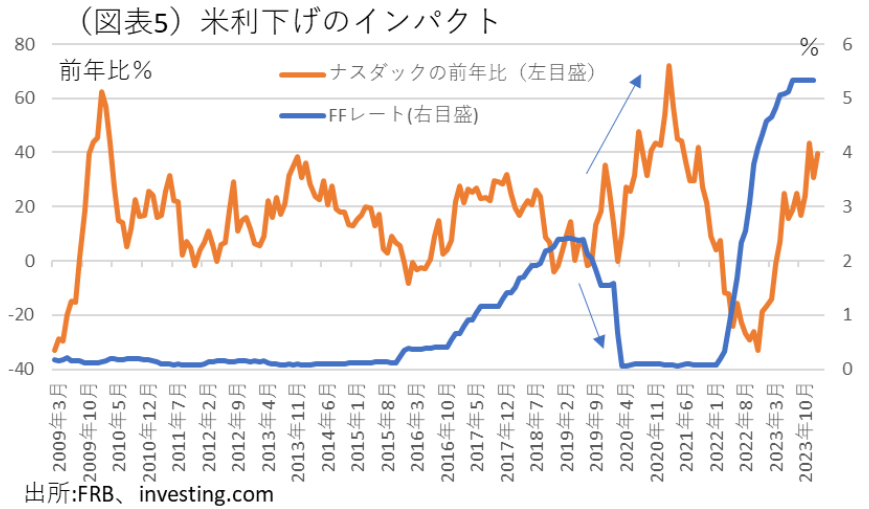

今後、2024年の日米株価を押し上げるとすれば、その切り札は米利下げである。過去、2019年のときは世界の半導体需要が落ち込んだが、FRBが利下げを開始したことで、株価は持ち直した(図表5)。2024年も6~9月のどこかで利下げがあれば、日米株価はそれに反応するだろう。

問題は、それが期待通りに進まなければ、株価下落を誘うリスクを持った諸刃の剣でもある点だ。すでに、利下げの期待感が相当に強く、株価形成にも織り込まれている。そのことは大きなリスクである。

例えば、5.25~5.50%に高い止まりする政策金利を下げたとして、ごく僅かな利下げ幅であれば、株式市場は満足しないだろう。さらに、FRBが▲1.00%ポイントの利下げを2024年後半にかけて進めたとき、インフレ懸念が再燃すれば、FRBは利下げ幅を縮めるか、利下げのインターバルを置く可能性もある。そのとき、株式市場は良い反応は示さないだろう。

このように、今後の株価は、半導体サイクルという要因が決定的に効く訳ではなく、FRBの利下げスタンスや、そもそも強すぎる期待感との折り合い方によっても変わってくる。本稿は、決定論的な分析として「半導体サイクルが上向きになるから、日米株価が上がる」というビューを示すことが目的ではなく、相対評価をする材料として半導体サイクルの事情を説明するものだ。利下げというリスク・イベントが6~9月にかけて開始されそうだとはいえ、今後、FRBの利下げをうまく消化していけば、半導体サイクルに沿って株価上昇が維持できる可能性があることは前向きに指摘したい。マーケットは常に、実体と思惑がバランスを失したときに大きくクラッシュすることを肝に銘じたい。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。