- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 6月短観から見た21年度業績見通し

- Economic Trends

-

2021.07.02

日本経済

新型コロナ(経済)

金融政策・日銀

景気全般

6月短観から見た21年度業績見通し

~利益計画が大幅上方修正。円高気味の想定レートにも注目~

永濱 利廣

- 要旨

-

- 6月短観における今期の収益計画によれば、売上高計画が非製造業で若干下方修正となったが、経常利益については製造業・非製造業とも大幅上方修正。ワクチンの接種が当初の想定以上に進んでいることに加え、循環的な景気回復への期待が高まっていることが、収益計画の下支え要因となっていることが推察される。

- 売上高が最大の上方修正となったのが、20年度に大幅減収となった「運輸・郵便」であり、それに続くのが「不動産」と非製造業が目立つ。ワクチン普及に伴う経済正常化の恩恵が期待されることに加えて、製造業では新型コロナをきっかけとした世界のデジタル化による半導体不足の恩恵を受ける「生産用機械」や「自動車」「非鉄金属」の上方修正も期待される。

- 経常利益計画から業績の大幅上方修正が期待される業種を見ると、原油価格上昇の恩恵を受ける「石油・石炭製品」、ワクチン普及などに伴う経済正常化の恩恵を受けそうな「運輸郵便」{対個人サービス」「宿泊・飲食サービス」、世界的な需要回復の恩恵を受けやすい「鉄鋼」に注目。売り上げ計画は芳しくない「鉱業・採石業・砂利採取業」や「造船・重機、その他輸送用機械」でも計画が大幅上方修正されていることにも注目。

- 大企業の想定為替レートは、2021年度下期にドル円で105.8円/㌦、ユーロ円で124.4円/㌦だが、足元のドル円レートは111円台。中でも円高気味に今期の為替レートを想定しているのが、円安が恩恵になりやすい製造業で目立つ。

- 今後、コロナ感染状況やワクチンの普及動向、世界各国の政治情勢などによりリスクオフになり、各国中銀が金融政策の出口に慎重姿勢を示すなどして為替レートの水準が円高方向に進まなければ、こうした今期の為替レートを円高方向に想定している業種に属する企業を中心に、今期業績が修正される可能性があることにも注目。

- 目次

利益計画が大幅上方修正

7月1~2日にかけて公表された6月短観の大企業調査は、5月27日~6月30日にかけて資本金10億円以上の大企業約1900社に対して行った調査であり、先月公表された法人企業景気予測調査に続いて、今期業績予想の先行指標として注目される。

そこで本稿では、同調査を用いて、7月下旬から本格化する四半期決算発表で今年度計画の回復が見込まれる業種を予想してみたい。

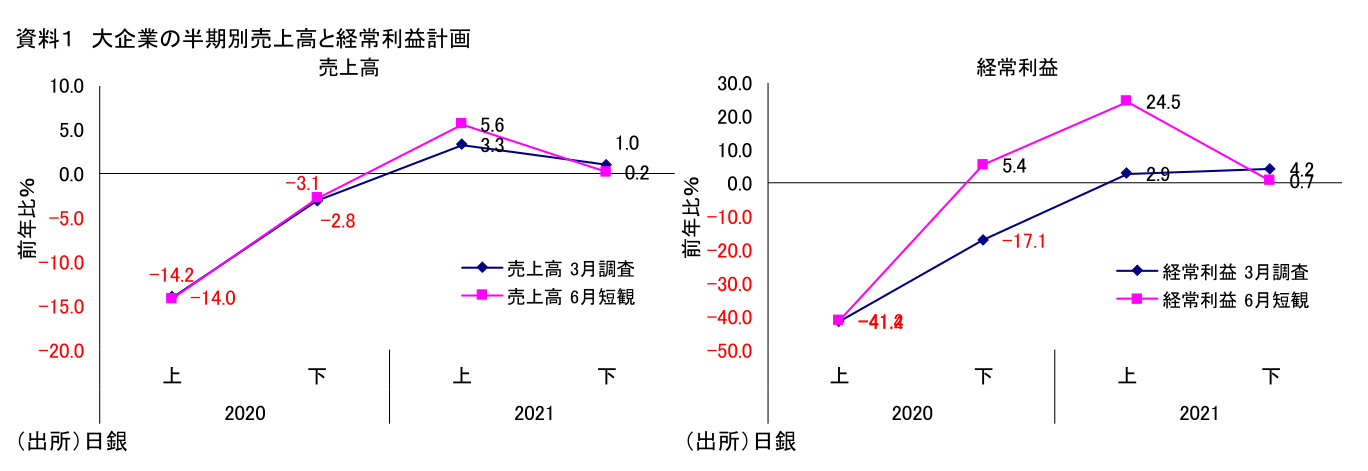

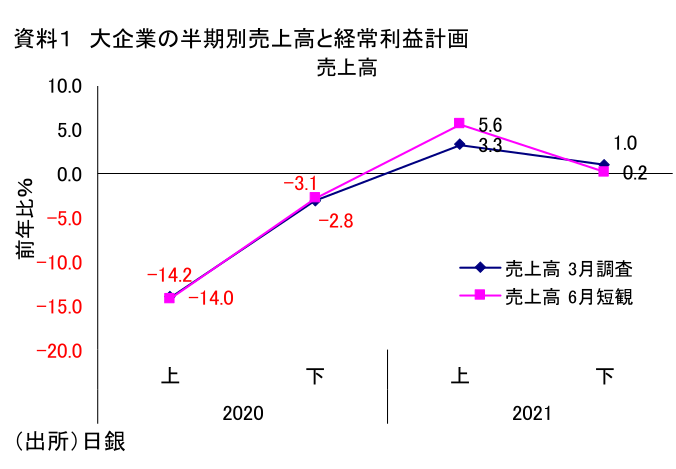

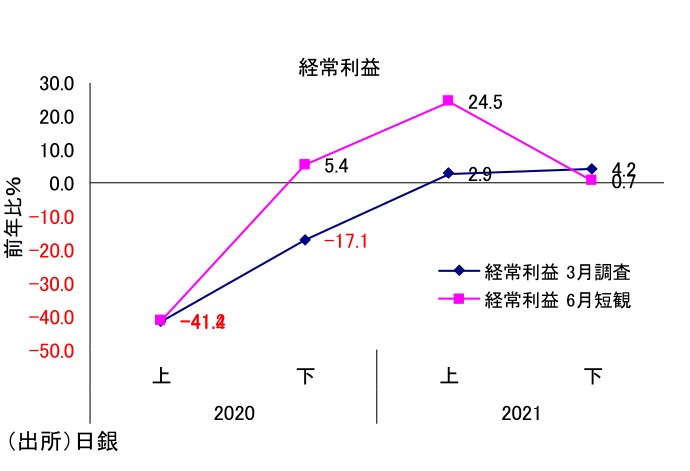

資料1は、6月短観の調査対象大企業(全産業、除く金融)が計画する半期別売上高・経常利益前年比の推移を見たものである。まず売上高を見ると、表面上の伸び率は21年度上期が小幅上方修正になる一方で、下期が下方修正になっている。ただ、金額で比較した修正率を見ると、年度トータル+0.3%の上方修正となっていることがわかる。

また経常利益も、表面上の伸び率では21年度上期で大幅上方修正となっている一方で、下期が小幅下方修正となっている。ただ、経常利益も昨年度下期の実績が大幅上方修正されており、金額ベースで見た修正率を見ると、今年度下期も+22.8%の大幅上方修正となっている。このことから、経常利益については、企業はこの3か月の間に業績見通しを大幅に上方修正しており、今年度は2桁増益が期待できるということになる。

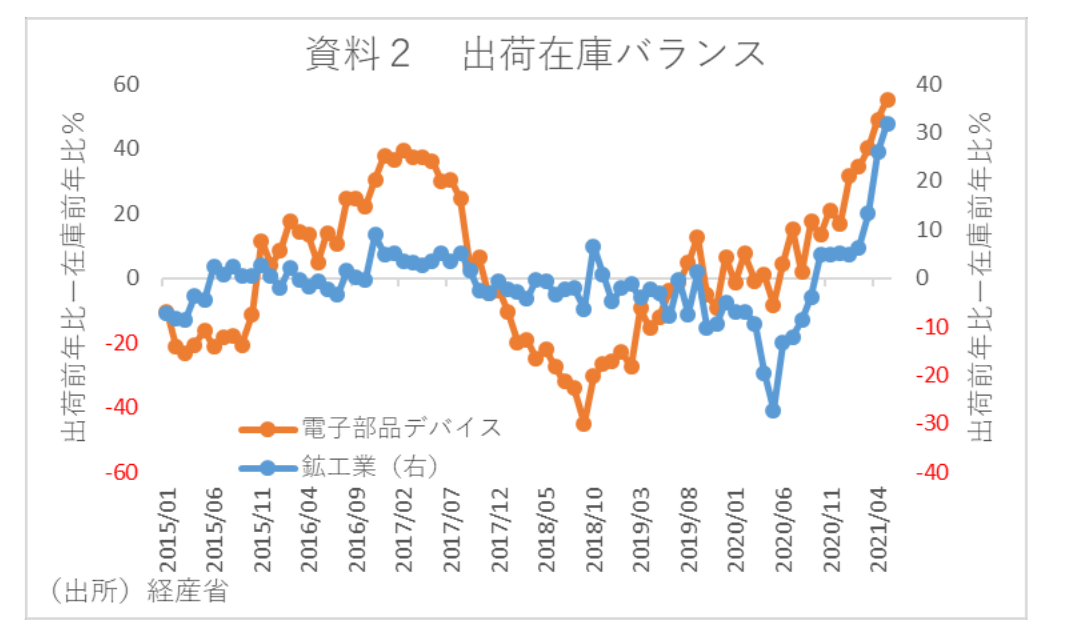

なお、景気循環を見るうえで重要となる鉱工業と電子部品デバイスの出荷在庫バランス(出荷前年比―在庫前年比)を確認しても、今年3月以降は電子部品デバイスのみならず、鉱工業全体の出荷在庫バランスもプラス幅を大幅に拡大しており、景気循環的に回復のモメンタムが勢いを増している。こうしたことも、この3か月で企業業績計画が大幅に上方修正された後ろ盾になっている可能性がある。

大幅上方修正の「不動産」「運輸・郵便」「非鉄金属」「生産用機械」「自動車」

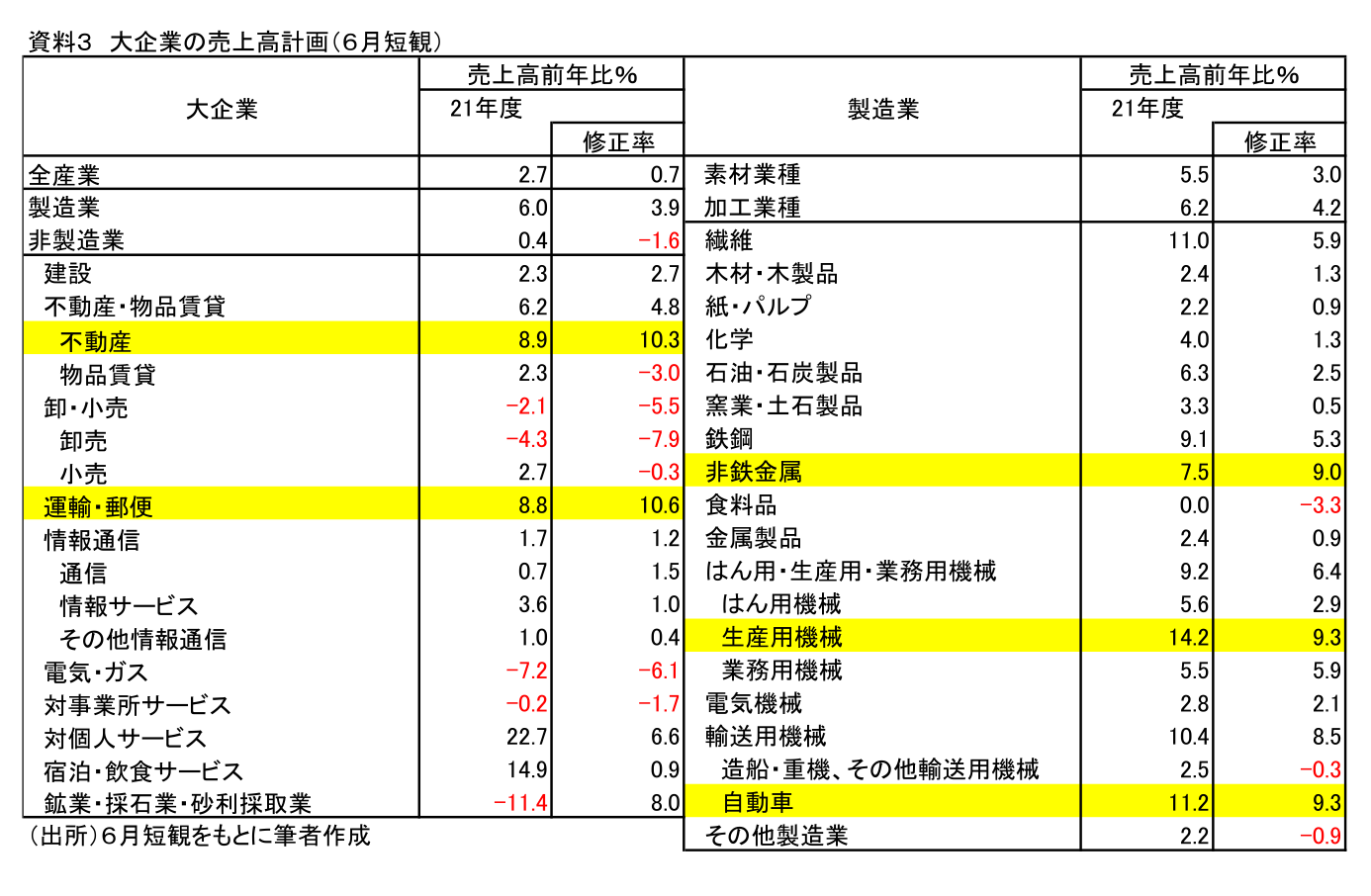

続いて、6月短観の売上高計画を基に、大幅増収が見込まれる業種を選定してみたい。資料3は21年度の大企業業種別売上高計画の前年比をまとめたものである。

結果を見ると、21年度は「卸売」「電気ガス」「対事業所サービス」「鉱業・採石業・砂利採取業」を除く全ての業種で増収計画となる中で、最大の上方修正となっているのが非製造業の「運輸郵便」で修正率10.6%である。それに続くのが「不動産」の同+10.3%、製造業の「生産用機械」「自動車で同+9.3%、「非鉄金属」の同+9.0%となっている。

「不動産」については、コロナショックに伴う生活様式や産業構造の変化などにより、不動産売買が活発化していることが推察される。また「運輸・郵便」では、新型コロナに対するワクチンの普及などが進み、移動や接触を伴う経済活動が正常化に向かうことが想定されている可能性が指摘できる。一方「生産用機械」では海外経済の回復やコロナに伴うデジタル化加速などによる世界的な半導体不足などにより、半導体製造装置などの生産用機械の需要が拡大していることが推察される。「自動車」も米中を中心とした世界需要の回復、「非鉄金属」も世界の鋼材需要の回復を反映したことが予想される。従って、次の四半期決算においては、こうした業種に関連する企業について売上高計画が注目されよう。

利益計画では「石油・石炭製品」「鉄鋼」「対個人サービス」「宿泊飲食サービス」に注目

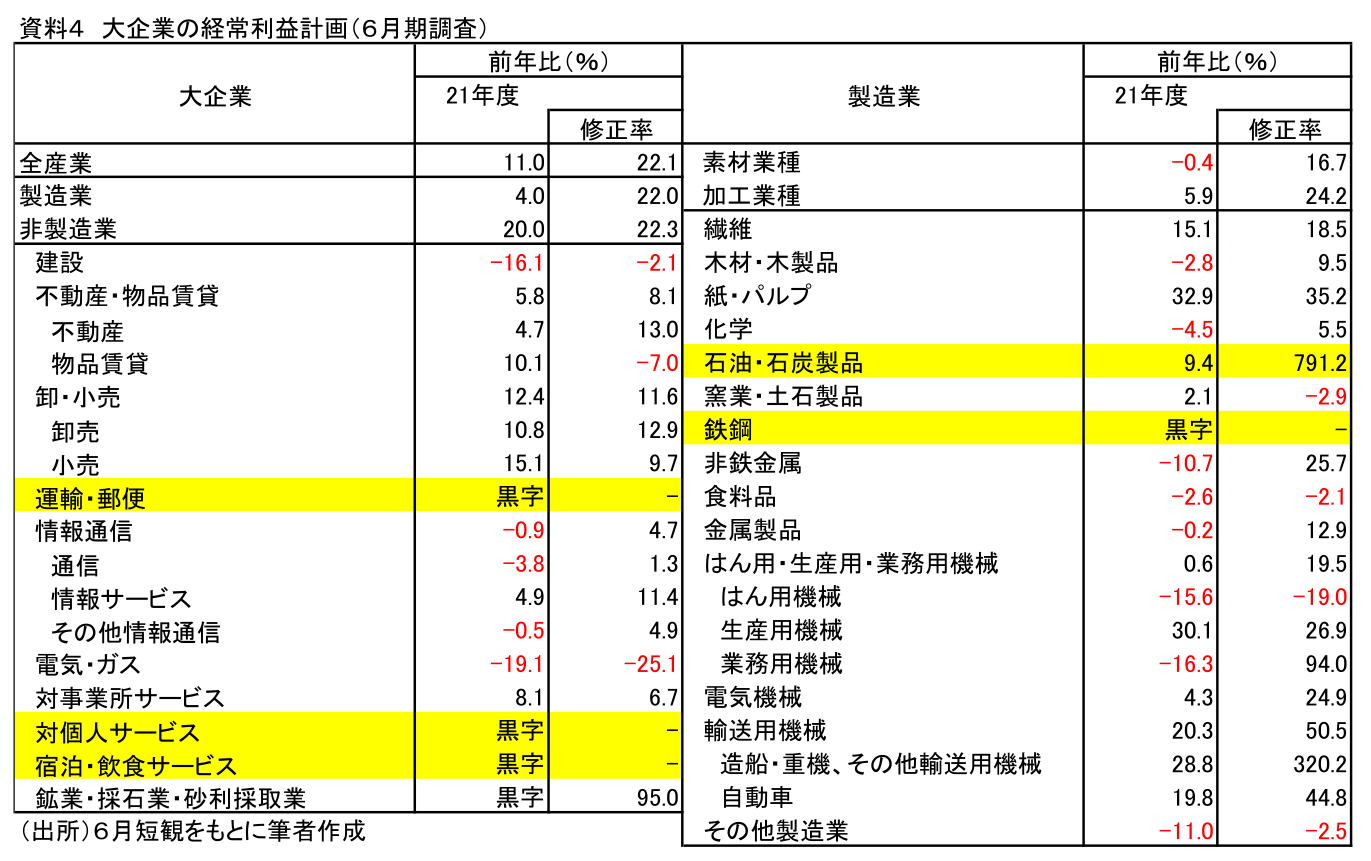

続いて、6月短観の経常利益計画から大幅上方修正が期待される業種を見通してみよう(資料4)。結果を見ると、新型コロナに対するワクチン普及による経済正常化を期待する「運輸・郵便」「対個人サービス」「飲食サービス」や、世界の鋼材需要の回復を反映した「鉄鋼」が黒字転換となっている。また、上方修正率が最も大きいのは原油価格反転に伴うマージン改善や在庫評価益の拡大が予想される「石油・石炭製品」の+791.2%となる。なお、「石油・石炭製品」については、原油価格の水準が引きあがった影響が大きいことが推察されるが、移動や接触を伴う経済活動正常化により、各種製品の需要回復も見込んでいる可能性がある。

このように、今期の経常利益見通しでは、大幅増益が期待される業種として、新型コロナに対するワクチン普及による経済正常化期待の恩恵を受けた「石油・石炭製品」や移動・接触を伴う業種に加え、良好な需給環境が続く製造業の特に加工業種の上方修正が期待される。

なお、減収計画の「鉱業・採石業・砂利採取業」や売上高計画下方修正の「造船・重機、その他輸送用機械」の計画が大幅上方修正になっていることにも注目だろう。

為替レートの変動で業績が修正される可能性も

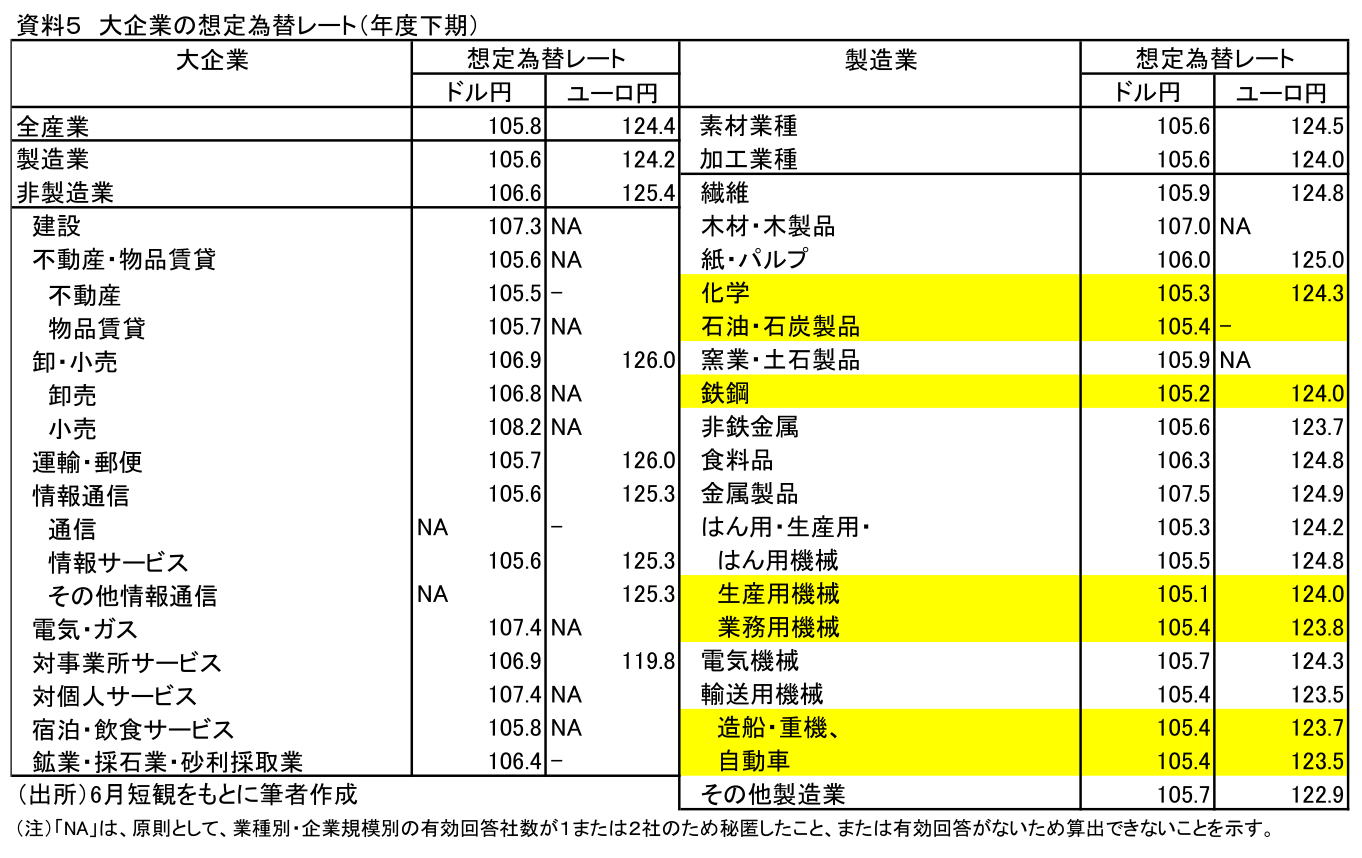

なお、6月短観の収益計画では、企業の想定為替レートも公表されることから、業種別の想定為替レートも今後の業績見通しの修正の可能性を読み解く手がかりとして注目したい。

資料5にて実際に今年度下期の想定為替レートを確認すると、大企業製造業における事業計画の前提となる想定為替レートはドル円で105.6円/㌦、ユーロ円で124.2円/㌦となっている。しかし、足元のドル円レートは111円台である。

中でも、製造業で足元のドル円レートよりも特に円高で今年度下期の為替レートを想定しているのが「生産用機械」の105.1円/㌦、「鉄鋼」の105.2円/㌦、「化学」の105.3円/㌦となっている。ただ、一部の内需関連や輸入依存度の高い産業では円安でむしろ負担増を強いられる業種もあることに注目すべきだろう。

以上の結果を踏まえれば、今後はコロナの感染状況やワクチンの動向、更には各国の政治動向等に伴うリスクオフを通じて為替レートの水準が想定レートを上回る円高方向に進みさえしなければ、こうした今期の為替レートを円高気味に想定している業種に属する企業を中心に今期業績が修正される可能性があることにも注目すべきだろう。

永濱 利廣

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。

- 永濱 利廣

ながはま としひろ

-

経済調査部 首席エコノミスト

担当: 内外経済市場長期予測、経済統計、マクロ経済分析

執筆者の最新レポート

-

24年度も旺盛な設備投資計画 ~新たな投資促進策で27年度115兆円目標も射程圏内の可能性~

日本経済

永濱 利廣

-

金利上昇で財政悪化の誤解 ~過去はむしろ金利上昇局面で財政改善、名目経済成長率と金利の関係が重要~

日本経済

永濱 利廣

-

日銀の政策修正が日本経済に及ぼす影響 ~マイナス金利解除、YCC 撤廃、リスク資産買い入れ終了のみなら限定的~

日本経済

永濱 利廣

-

3月短観から見た24年度業績見通し ~木材、人材派遣、その他情報通信、リース、石油・石炭で増益計画~

日本経済

永濱 利廣

-

インフレで大幅改善する政府債務残高/GDP ~「インフレ率を加味したPB」黒字化目標の検討を~

日本経済

永濱 利廣