- HOME

- レポート一覧

- 経済分析レポート(Trends)

- インフレで大幅改善する政府債務残高/GDP

- Economic Trends

-

2024.04.01

日本経済

新型コロナ(経済)

経済効果

経済理論

岸田政権

インフレで大幅改善する政府債務残高/GDP

~「インフレ率を加味したPB」黒字化目標の検討を~

永濱 利廣

- 要旨

-

-

2023年10-12月期時点の政府債務残高/GDPを見ると、コロナショック前の水準まで低下している。そして低下した要因を分解すると、「経済成長率」と「インフレ率」要因の押し下げ幅が、「財政収支要」因の押し上げ幅を大きく上回っており、また経済成長率とインフレ要因のうちの2/3近くがインフレ要因であることがわかる。

-

政府がPB目標を掲げてきた背景には、政府債務残高/GDPの上昇を抑制することがあるが、足元では日本でもインフレが定着しつつあり、財政の持続可能性にもその分余裕が出てきている。すでに日本経済にインフレが定着しているのであれば、多額の政府債務の負担が実質的に軽減されることで、財政リスクを高めずに将来の成長に向けた財政支出の自由度が高まり、拙速な財政引き締めリスクを軽減できる。

-

内閣府が2024年1月に公表した「中長期の経済財政に関する試算」のインフレ目標が達成される成長実現ケースを基に、2033年にかけての公債等残高/GDPの変化を寄与度分解すると、長期的なインフレ要因による押し下げ幅はGDP比で年▲2.3~▲2.7%ポイント、金額で年▲18兆円程度となる。

-

この結果は、日本でもインフレが定着すれば、財政の持続可能性がかなり改善することを示している。そして、少なくとも「名目成長率>長期金利」の状況下ではPB黒字化しなくとも債務残高/GDPを下げられる余地があることからすれば、「純粋PB」よりも「インフレ要因を加味したPB」を目標にしたほうが、拙速な財政引き締めで経済の好循環を遮るリスクを低下させることができる。

-

経済が過熱して国内の資金需給がひっ迫することで名目成長率を長期金利が上回る状況になれば、逆に財政を緊縮気味にした方がクラウドイン効果に伴う金利低下を通じて経済成長率にはプラスに作用する可能性がある。このため、「名目成長率>長期金利」の局面では「インフレ率を加味したPB」黒字化を目標にすることでワイズスペンディングを積極化する一方で、GDPギャップがプラスの中で「名目成長率<長期金利」の状況になったら、「通常のPB」黒字化を目標にシフトすることで財政規律を重視するというメリハリのある財政運営が可能となろう。

-

- 目次

(*)本稿は24年3月21日に開催された自民党の財政政策検討本部での筆者プレゼンを基に作成。

大幅改善する政府債務残高/GDP

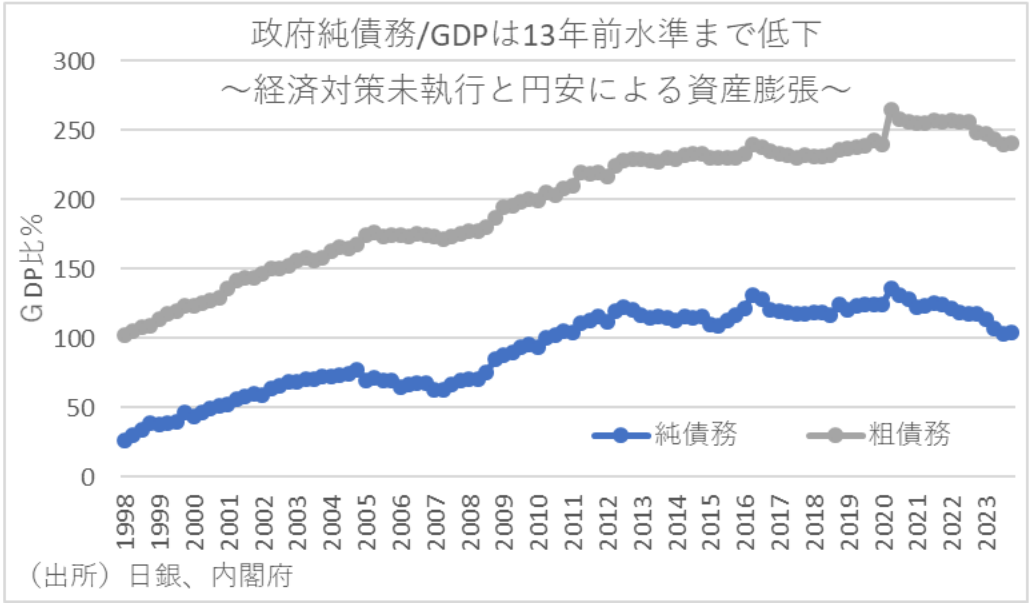

日本の財政指標が大幅に改善している。2023年10-12月期時点の政府債務残高/GDPを見ると、前年から▲8%ポイント近く低下しており、コロナショック前の水準まで低下している。そして政府純債務/GDPに至っては、前年から▲13%ポイント以上低下しており、実に13年前の水準まで低下している。

債務残高/GDP低下の主因はインフレ

一般的に、B:政府債務残高、Y:名目GDP、PB:基礎的財政収支、i:名目利子率(=当期利払費/前期債務残高)、g:名目GDP成長率(=rg:実質GDP成長率+d:GDPデフレーター伸び率)とすると、債務残高/GDPの変動については以下の式により要因分解できることが知られている。

そして、基礎的財政収支要因:PB/Y、利払費要因:i×B(-1)/Y、経済成長率要因:-rg×B(-1)/Y、インフレ率要因:-d×B(-1)/Yとなる。

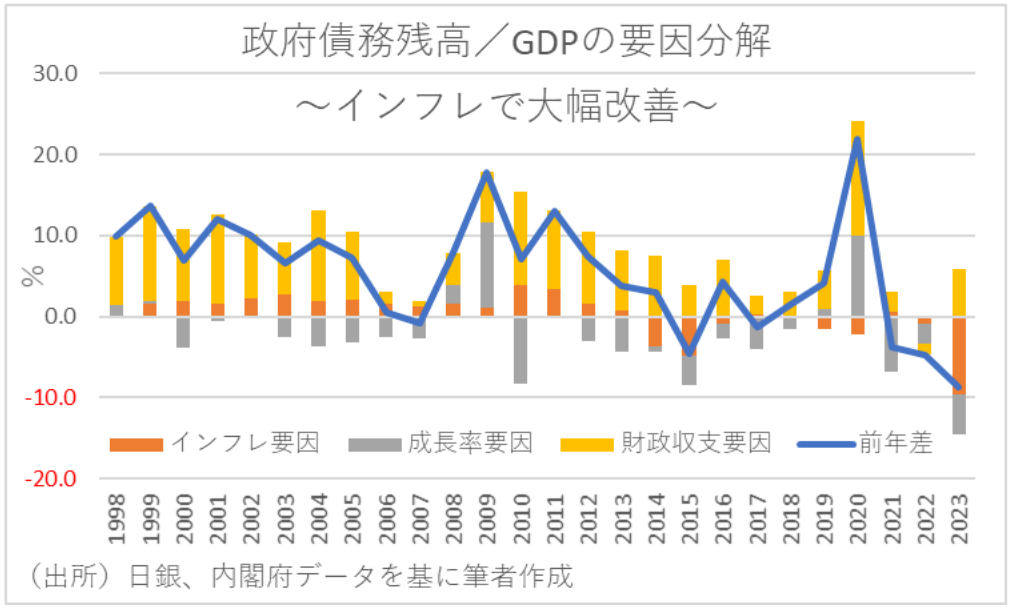

以上の式を用いて、政府債務残高/GDPが低下した要因について、その前年差を基礎的財政収支要因と利払費要因を合わせた財政収支要因、経済成長率要因、インフレ率要因に分解した結果をみると、2023年の低下幅(▲8.7%ポイント)のうち、経済成長率とインフレ率要因の押し下げ幅が財政収支要因の押し上げ幅を大きく上回っており、経済成長率とインフレ要因のうち2/3近くがインフレ要因であることがわかる。

なお、23年は単年の改善幅としても、現基準の資金循環統計が開始された98年以降で過去最大となっているが、そもそも政府がPB目標を掲げてきた背景には、この政府債務残高/GDPの上昇を抑制することがある。というのも、先の債務残高の要因分解に基づけば、名目成長率=国債利回り、かつ基礎的財政収支が0であれば、債務残高/GDPは一定となる。このため、今回の要因分解を見てもわかる通り、財政収支が必ずしも黒字でなくても、名目経済成長率(=経済成長率+インフレ率)が国債利回りを大きく上回っていれば、債務残高/GDPは低下することになる。しかし、過去の経験則では、常に名目成長率が長期金利を上回り続けるとは限らないため、PB黒字化が目標になっているという経緯がある。

とはいえ、足元では日本でもインフレが定着しつつあり、財政の持続可能性にもその分余裕が出てきている。事実、バーナンキ元FRB議長も日本はインフレ率を高めることで財政の持続可能性を高めることができると2017年に日銀が開催したシンポジウムで主張している。

そこで以下では、インフレが政府債務残高/GDPに及ぼす影響を踏まえ、PB黒字化に代わる新たな財政指標を検討してみたい。というのも、すでに日本経済にインフレが定着しているのであれば、多額の政府債務の負担が実質的に軽減されることで、財政リスクを高めずに将来の成長に向けた財政支出の自由度が高まり、拙速な財政引き締めリスクを軽減できるためである。

名目成長率>長期金利の局面ではインフレ加味したPB黒字化が適切

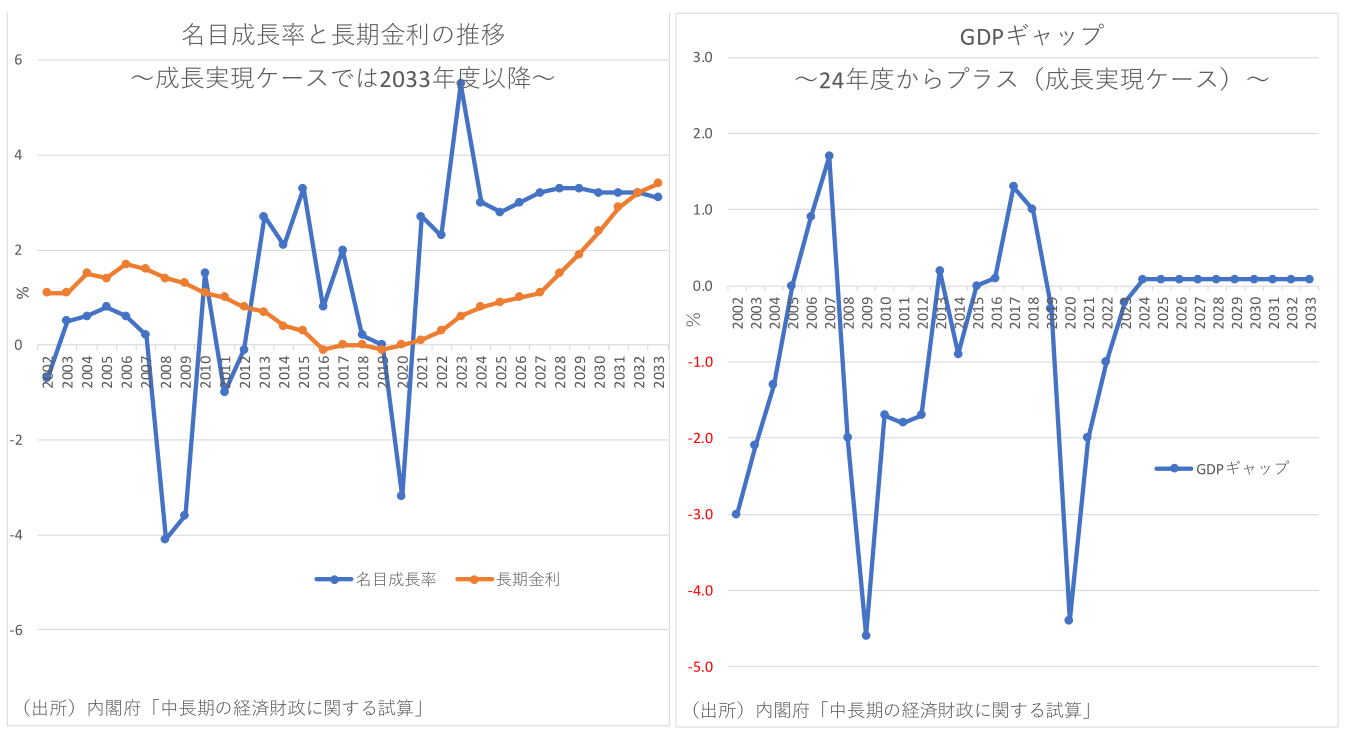

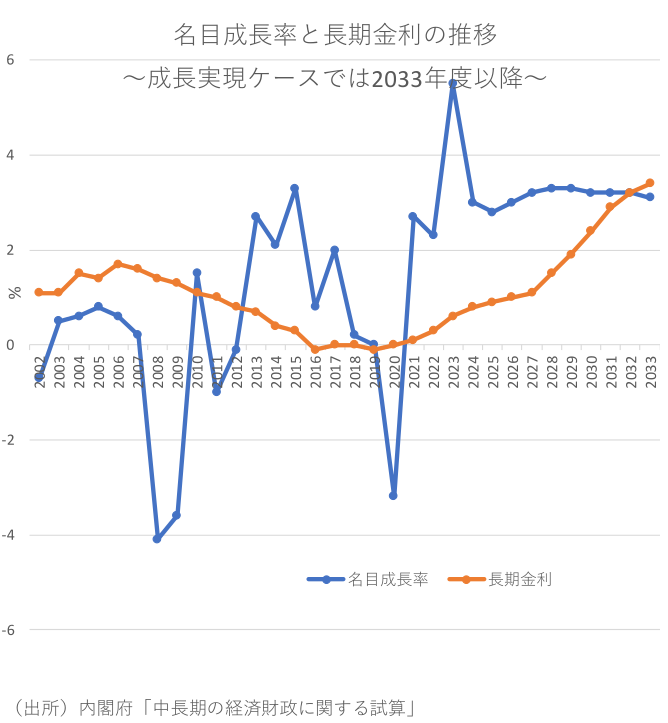

まず、内閣府が2024年1月に公表した「中長期の経済財政に関する試算」(以下、内閣府試算)を用いて、インフレが将来の政府債務残高/GDPに与える影響を見てみよう。内閣府試算では、インフレ目標が達成される成長実現ケース(実質成長率が前年比+2%程度、GDPデフレーターが同+1.4%程度で推移)と、達成されないベースラインケース(実質成長率が前年比+1%程度、GDPデフレーターが同+0.2%程度で推移)が想定され、それぞれのケースにおける政府債務残高/GDPも示されている。

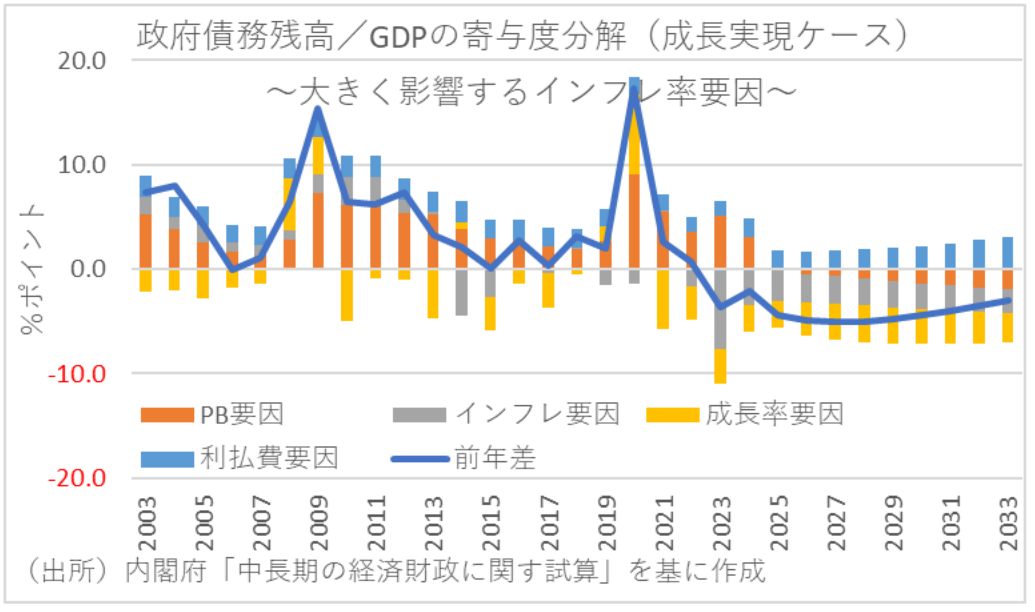

とはいえ、そもそもインフレ目標が達成されなければ財政健全化は拙速となる。このため、今回は内閣府試算のデータからインフレ目標が達成される成長実現ケースを基に、2033年にかけての公債等残高/GDPの変化を寄与度分解してみたのが下図である。これによれば、長期的なインフレ要因による押し下げ幅はGDP比で年▲2.3~▲2.7%ポイント、金額で年▲18兆円程度となる。

この結果は、日本経済にインフレが定着すれば、財政の持続可能性がかなり改善することを示しており、今後の財政運営上、インフレ率は重要な要素になることを意味している。

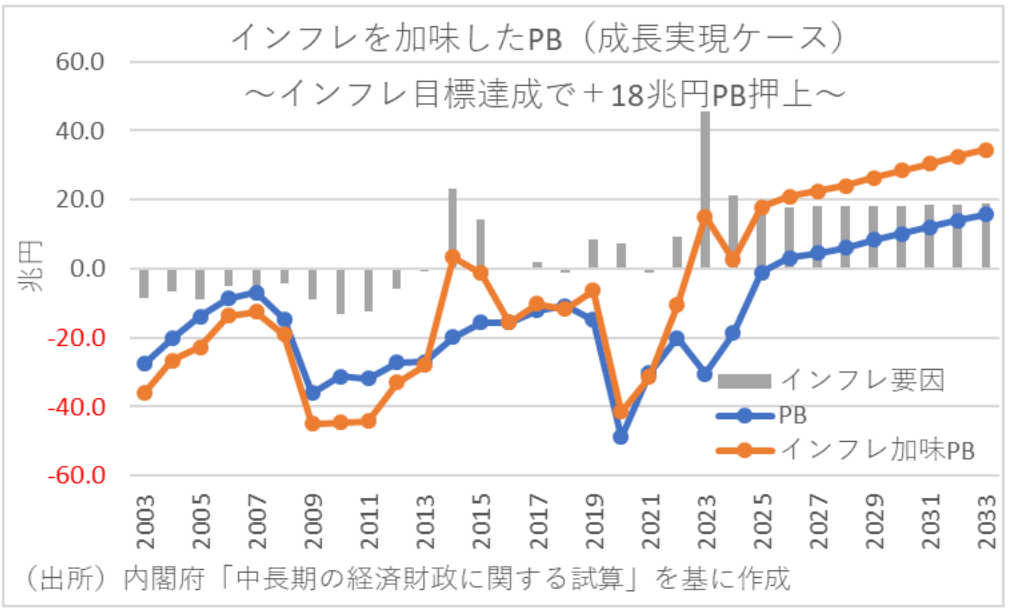

そして、少なくとも「名目成長率>長期金利」の状況下ではPB黒字化しなくとも債務残高/GDPを下げられる余地があることからすれば、「純粋PB」よりも「インフレ要因を加味したPB」(=PB+d×B(-1))を目標にしたほうが、拙速な財政引き締めで経済の好循環を遮るリスクを低下させることができるだろう。

そこで、実際に先の成長実現ケースでインフレを加味したPBを試算して純粋PBと比較してみた。すると、長期的にインフレ要因が純粋PBを+18兆円程度押し上げる要因となり、それだけ財政の自由度を高めながら債務残高/GDP上昇を抑制することができることになる。

GDPギャップ>0かつ名目成長率<長期金利局面では純粋PB目標にシフト

とはいえ、もちろん名目成長率>長期金利が常に続くとは限らない。経済が過熱して国内の資金需給がひっ迫することで名目成長率を長期金利が上回る可能性もあろう。そして、こうした状況であれば、逆に財政を緊縮気味にした方がクラウドイン効果に伴う金利低下を通じて経済成長率にはプラスに作用する可能性がある。

以上を勘案すれば、「名目成長率>長期金利」の局面では「インフレ率を加味したPB」黒字化を目標にすることでワイズスペンディングを積極化する一方で、GDPギャップがプラスの中で「名目成長率<長期金利」の状況になったら、「通常のPB」黒字化を目標にシフトすることで財政規律を重視するというメリハリのある財政運営が可能となろう。なお、先の成長実現ケースでも2033年以降は名目成長率<長期金利が想定されている。

そして、先の内閣府試算のインフレ目標達成ケースに基づけば、インフレ要因で国と地方を合わせたPBを年+18兆円程度の押し上げ要因となる。このため、現状のような「名目成長率>長期金利」の局面では、純粋PBで見てしまうと18兆円の引き締め効果となってしまうため、まさに政府がワイズスペンディングを積極的に行うべきだろう。

なお、元IMFチーフエコノミストのブランシャール氏らは、良い財政の使い道として人口増を促す子育て支援や国内の生産性向上を促す分野等と定義している。そして、完全雇用すなわちGDPギャップがプラスの中で「名目成長率<長期金利」の状況となったら、純粋PB黒字化を目標にシフトすることが財政運営の目安となるのではないだろうか。

<参考文献>

ベン・S・バーナンキ(2017)「日本の金融政策に関する一考察」金融研究、第36巻第4号、日本銀行金融研究所

オリヴィエ・ブランシャール、田代毅(2023)『21世紀の財政政策』日本経済新聞出版

永濱 利廣

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。

- 永濱 利廣

ながはま としひろ

-

経済調査部 首席エコノミスト

担当: 内外経済市場長期予測、経済統計、マクロ経済分析

執筆者の最近のレポート

関連テーマのレポート

-

エンゲル係数上昇の要因分解 ~食料品の相対価格上昇による係数押上を消費性向の上昇が抑制~

日本経済

永濱 利廣

-

「責任ある積極財政」に対する誤解 ~エクスパンショナリー(拡張的)ではなくプロアクティブ(先見的・戦略的)~

日本経済

永濱 利廣

-

2026年マーケット展望 ~物価高に賃金が追い付く金利ある世界で意識すべき投資のポイント~

日本経済

永濱 利廣

-

新たな財政目標指標の提案とその意味合い ~「緊縮」から「成長」へのパラダイムシフト~

日本経済

永濱 利廣

-

どうなる?2026年の物価と家計負担! ~25年から4人家族で約8.9万円増加の可能性。物価高対策で同▲2.5万円負担減~

日本経済

永濱 利廣