- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 自動車減産が響いて業況悪化

- 要旨

-

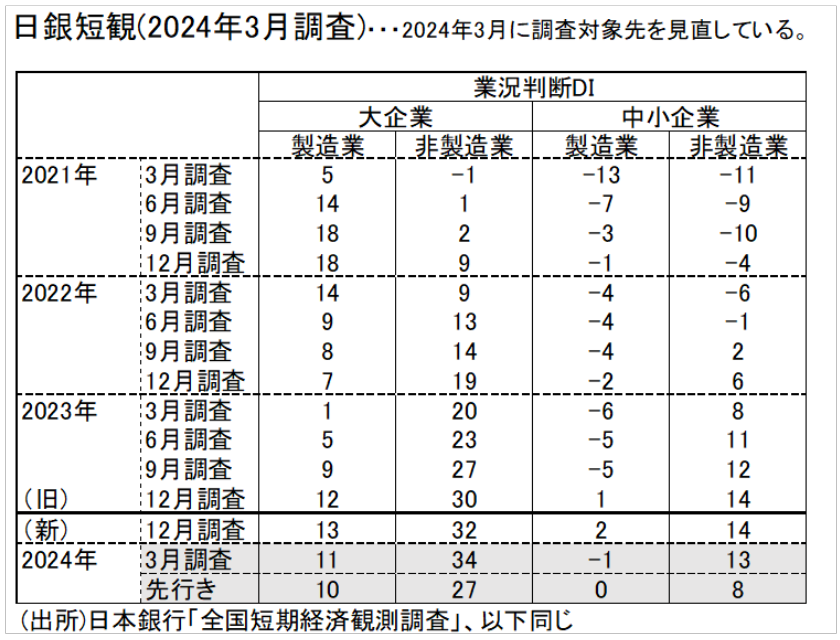

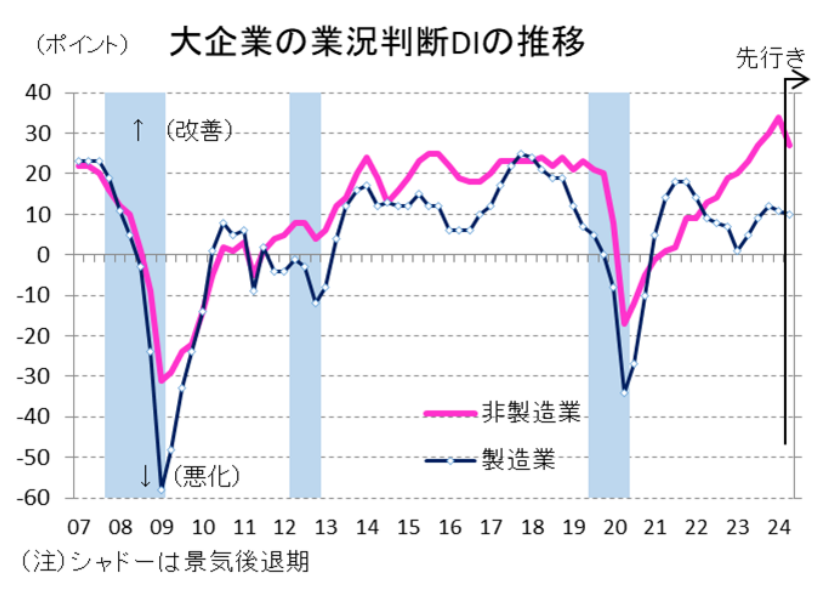

3月調査では、大企業・製造業の業況判断DIが前回比▲2ポイント悪化して、大企業・非製造業の方では+2ポイント上がった。自動車の不祥事が減産を招き、素材関連にも波及したことが悪化の要因だ。日銀は、追加利上げを急がない根拠として、こうした悪材料が一巡するのに時間をかけることを挙げるだろう。

自動車は前回比▲15ポイント悪化

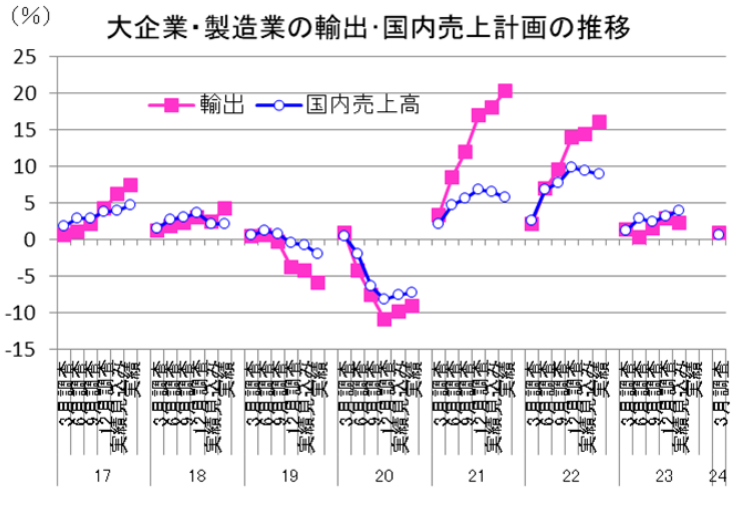

4月1日に発表された日銀短観3月調査は、大企業・製造業の業況判断DIが前回比▲2ポイントの悪化となった。これまで3四半期連続の改善から一転しての悪化である。原因は、自動車メーカー複数社の不祥事が重なって、1・2月は減産を余儀なくされているためだ。自動車だけで▲15ポイント悪化し、自動車との関連で、銅線・薄板を供給する非鉄(前回比▲9ポイント)、鉄鋼(同▲3ポイント)も悪化している。機械、電機にもその波及はあるようだ。最近の輸出動向は、これまで好調だった欧米向けの反落しており、国内の減産が輸出にまで及んでいることがわかる。

一方で、石油・石炭製品、窯業土石、食料品は、値上げ効果もあって、それぞれ業況改善が進んでいる。全体では、自動車などの悪化の広がりが抑えられている。こうした結果は、日銀が3月19日のマイナス金利解除後も、追加利上げにインターバルを置き、「緩和的な金融環境は維持される」方針をサポートする材料になる。自動車関連の減産が一服するのを様子見しようとするからだ。

景気拡大の趨勢を支えているのは、大企業・非製造業である。今回は、業況判断DIが前回比+2ポイント上がった。「良い」超の34というレベルは、1991年9月(41)以来の高い水準になる。コロナ禍からの経済再開の流れに乗って、業績拡大が進んだせいだ。個人消費全体は振わないが、内訳では個人向けサービスは好調であり、短観でも対個人サービスは前回比+5ポイント改善している。非製造業の業況改善は、BtoB分野でも進み、運輸・郵便(前回比+8ポイント)、対事業所サービス(同+7ポイント)、情報サービス(同+5ポイント)となっている。不動産(同+6ポイント)の業況DIは52の「良い」超で、2007年6月以来の好調だ。地価上昇が都市部を中心に進み、オフィス需要も堅調である。こうした非製造業の好調は、今後の労働需給をタイト化させて、賃金上昇圧力につながっていくだろう。

今回の特徴点として、もう1つ、金融業の業況改善を指摘したい。銀行業は前回比+3ポイント改善、協同組織金融業は同+2ポイントの改善になった。マイナス金利解除を受けて、利鞘拡大が進むという見方がマインド改善につながったのだろう。金融商品取引業も、年初来の株価上昇を受けて前回比+17ポイントも上昇している。

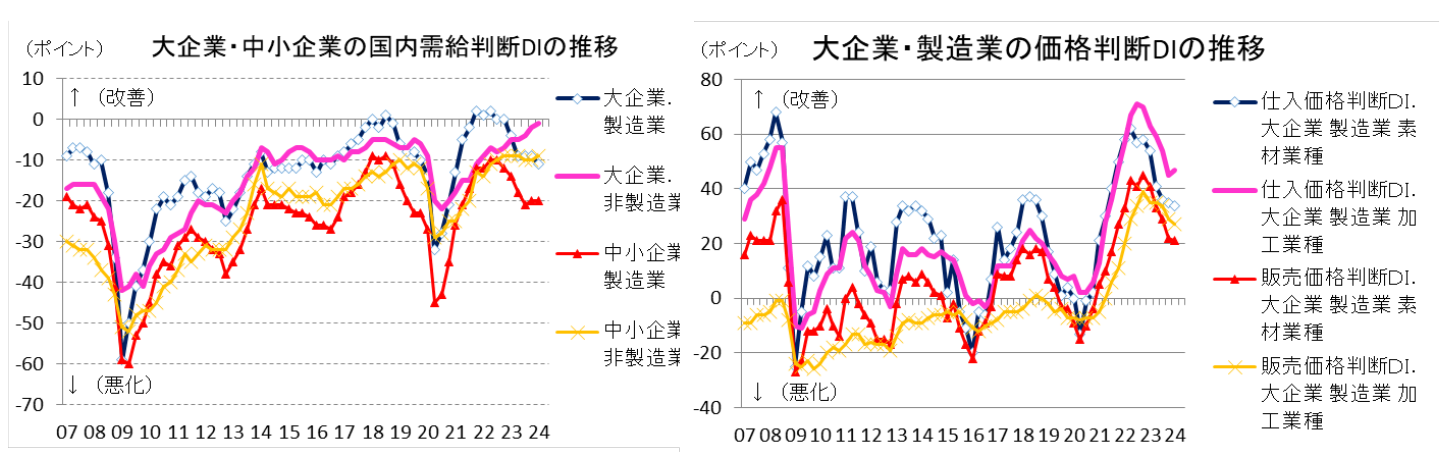

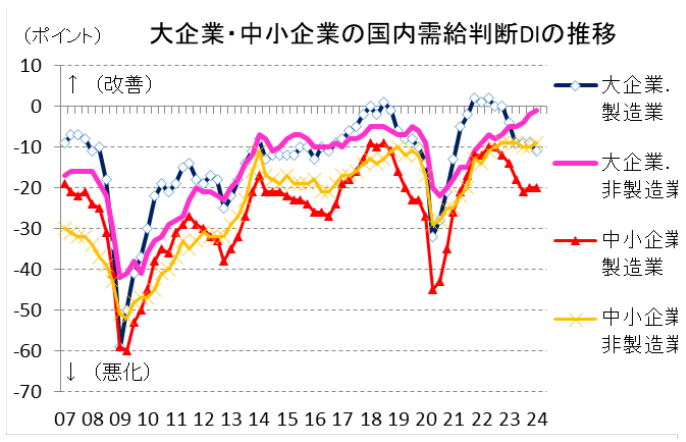

需給・在庫は悪化

自動車の減産は一過性だと高を括ってはいけない。国内需給は徐々に悪化が進んでいる(国内製商品需給判断は前回比▲2ポイント低下)。在庫も、この3月は前回比+4ポイントも積み上がった。在庫調整圧力を消化するのに時間がかかる可能性がある。日銀は、マイナス金利解除後に物価動向がどう推移するかを注意深くみている。消費者物価は高い伸び率だが、国内企業物価は伸びていない。自動車の不祥事は、企業部門の物価上昇圧力を弱めるもので、それが一巡するのを日銀は見極めようとするだろう。そのことも、追加利上げを急がない根拠になっている。

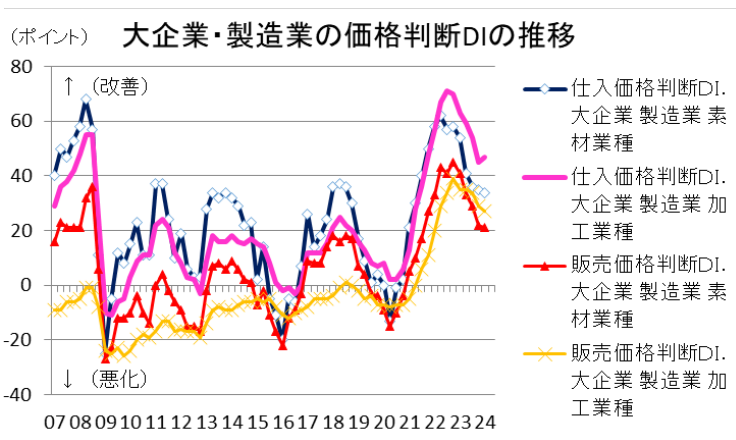

短観の販売価格判断DIと仕入価格判断DIでみる限りは、一頃の急上昇はすでに一服し、「上昇」超の拡大は落ち着いている状態だ。

2023年度の経常利益は上昇修正

企業の事業計画は、この3月調査で初めて2024年度の見通しが明らかになった。大企業・製造業の売上計画は、前年比0.8%だ。中小企業・製造業は、売上・前年比1.5%と大企業よりも高めで、値上げ効果を期待しているのかもしれない。

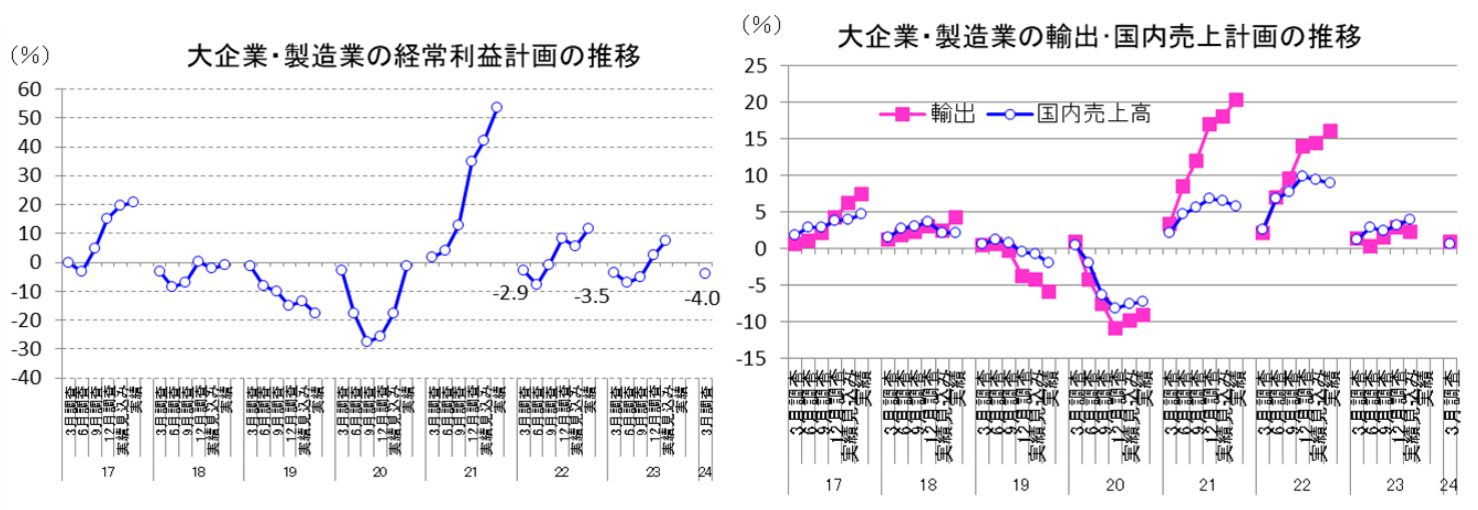

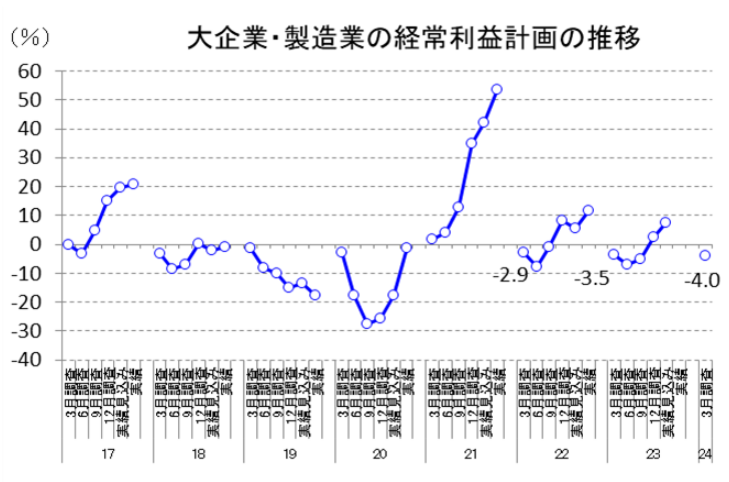

経常利益計画は、大企業・製造業が前年比▲4.0%と減益で始まっている。2022・23年度もそれぞれ前年比▲2.9%、▲3.5%とマイナス計画で始まり、その後で増益に転じたので、あまり悲観的にみる必要はないと思う。

注目したいのは、2023年度計画の実績見込みで、大企業・製造業の経常利益計画が前年比7.4%まで上方修正されている点だ。最近、企業の事業採算は、粗利ベースで上がっていて、それが収益好調を支えている。想定為替レートも、円高水準(2023年度のドル円1ドル140.36円)を見ており、実績見込みはそこから大幅な円安方向への修正になることも、収益見通しを改善させているのだろう。

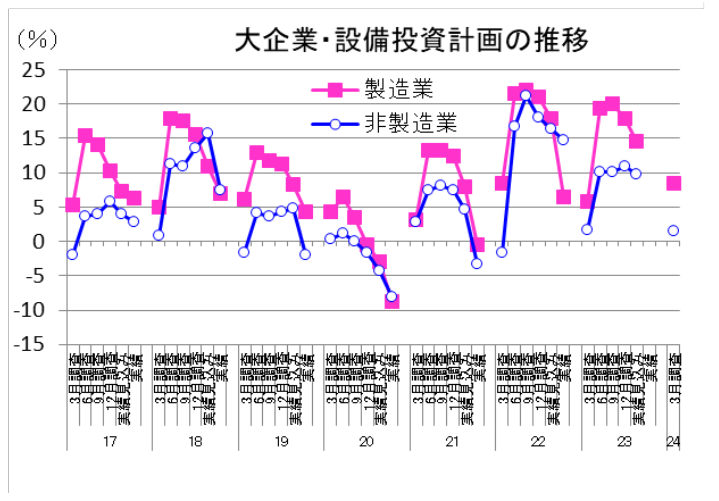

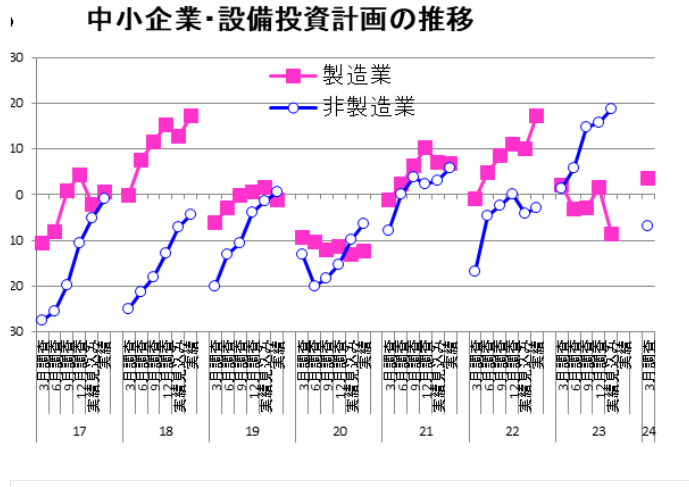

設備投資計画は順調を継続

2024年度の大企業・製造業の設備投資計画は、前年比8.5%と高い伸びを示している。これは、初回計画としてみても割に高めである。これまでの国内設備投資の強さが、2024年度も継続しそうだという意味で心強い数字である。

中小企業は、製造業の2024年度計画が前年比3.6%と強かったが、これは2023年度の実績見通しが大幅に下方修正されたものなので、あまり材料視できない。中小企業・非製造業は、2023年度の実績見通しが前年比18.9%と極めて強い。その後の2024年度は前年比▲6.9%と反落するが、設備投資需要が旺盛であるという判断を覆すほどではない。

今後の金融政策運営

繰り返しになるが、短観結果が一旦悪化したことで、日銀は追加利上げの様子をみることの材料にするだろう。従来の「緩和的な金融環境は維持される」方針は短観によってもサポートされる。これは、妥当な判断に思える。

追加利上げは、この短観から見える風景よりも、一段と強くなっていることが条件だろう。例えば、①春闘の賃上げが個人消費の勢いを加速させるとか、②中小企業の業績改善がその賃上げを後押しさせそうだとか、あるいは③米国経済がFRBの利下げに反応して加速する、などの経済的変化が明瞭になってくることが必要だろう。筆者は、追加利上げは2024年10月以降とみており、①~③の変化がそこまでにいくらか進むだろうと期待している。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。