- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 円安是非論に一言を述べたい

- 要旨

-

為替レートを巡る議論が、経済界にはあるようだ。円安懐疑論である。筆者は、基本的に円安でも円高でもない為替安定が理想と考える。だから、極端な円安はやはり害悪が大きいとみる。問題の本質は、円安が生み出すインフレ圧力のマイナスが大きく、輸出拡大というプラスが小さいことだ。岸田政権は、弱い輸出拡大の力を膨らませる必要がある。

浮上した円安への懐疑

新聞報道では、日本経団連が円安をテーマに議論するという。日銀の金融緩和への懸念も背景にあるだろう。筆者は、円安の是非についてエコノミストの立場から一言を述べてみたい。

まず、議論の前提として、経済論壇には円安と円高のメリット・デメリットについて極端な意見もあるので、それに釘を刺しておく。日本経済は1980年代から長く円高に苦しめられてきた。円高によって製造業が輸出競争力を脅かされて、デフレ圧力になってきた経緯がある。だから、論壇には、円高とは反対方向で「とにかく円安が良い」という主張が強かった時期がある。株式市場でも、海外展開する企業の保有する外貨評価額が円換算で増価するので歓迎されてきた。

しかし、冷静に考えれば、為替の実勢に対して、極端な円高・円安のいずれもが大きな歪みが生じさせる。円安は、家計や中小企業にはコストアップ要因になり、インフレ圧力として苦難を与える。これは、円高のデフレ圧力と好対称の関係だ。円高でも円安でもどちらでもない状態が良いに決まっている。

過去の経緯を辿ると、日銀の政策は、円高に反応して金融緩和を繰り返してきた。そして、金融緩和を是正する度に、「日銀が円高を招いた」と批判された。政府は、2013年に日銀の緩和修正に「たが」をはめることを決めた。それが「安定的に2%の物価上昇率を上回るまで量的・質的金融緩和を続ける」という現在のルールだ。時局が変わって世界的インフレ時代になっても、まだこの旧式のルールは疑われずに存続している。円高を過剰に恐れる人や、インフレで政府債務を帳消しにすればよいと考える意向があるから、今でも日銀は時代遅れの緩和継続のルールを背負い続けなくてはいけない。新しく就任した植田総裁も、マイナス金利解除によって経済に打撃が起こることを過剰なまでに警戒している。その代償が、インフレの痛みを我慢することになっている。

ここにきて、経済界が改めて円安の是非を問う理由は、インフレの弊害があまりに大きくなったからだ。日銀の正常化に対しては、依然としてデフレを根強く警戒する政治的意向もある。そうした反対意見とも折り合いをつける必要がある。これが、円安是正の難しいところだ。

円安デメリットが大きい

筆者が注目するのは、円安歓迎論者たちが求心力を失ってきた経済的背景である。円安が1ドル150円台まで進んで、国民が喜ばなかったのは、事前に予想されていたメリットが乏しかったからだろう。生活コスト増や価格転嫁の苦難があっても、もう一方でメリットがあれば、マイナスとプラスを合算してプラス超過だと主張できたはずだ。その目論見が外れたことが、国民が円安歓迎論にそっぽを向いた理由だと考えられる。

次に、企業の側に立って、円安のデメリットを考えたい。円安は輸入コストを押し上げて、価格転嫁を迫ってくる。価格転嫁がうまく行けば、見かけ上は利益率を圧縮されずに済む。しかし、輸入コストが完全に価格転嫁されればどうなるのだろうか。輸入コストは、すべて消費者の負担になる。この状態で賃上げが十分に行われないと、家計の購買力は低下する。実質消費=消費数量が減っていく。企業の側は、実質消費の減少によって、今度は販売数量も減るので、それが利益圧縮につながる。

最近のように、輸入コストの上昇ペースが速いと、多少の賃上げでは実質消費を増やすまではいかない。だから、輸入コストの増加ペースを抑えるために、日銀の緩和修正を求める声が企業から沸き上がってくるのだろう。

では、輸入コストの増加に対して、それを上回る賃上げをするにはどうすればよいか。これは、実質賃金をプラスにするという原理と同じだ。それが、円安メリットで、企業が輸出を通じて、販売数量を増やし、賃金分配の原資を稼げることだ。実質賃金をプラスにするには、円安で企業がより大きな利益を稼ぎ、分配を増やす必要性がある。現在、日本経済が直面しているのは、円安でも輸出数量が十分に伸びない問題だ。

なぜ円安メリットが乏しいのか?

企業の側からみて、輸出競争力を高めるために円安を必要としているだろうか。すでに、海外に現地法人を持っている企業は、現地生産・現地販売を強化するため、海外経済の高成長を求めている。個別企業の話でも、円安でも円高でも影響を受けにくい体制を目指すという声を聞く。経済論壇の声とは随分と見方が異なる。

円安になって潤うのは、むしろ、海外現地法人を持たない輸出企業である。また、これから輸出に取り組もうとする中小企業も、円安を好機にできる。円安メリットが乏しいと感じられるのは、そうした輸出拡大のチャンスとして円安を利用しようとする企業の姿勢が乏しいところにある。

少しデータを確認すると、コロナ前(2019年10~12月)に比べて、各国向け輸出(2023年10月)は、米国向けが21.5%、EU向けが20.2%、中国向けが▲2.3%、NIES・ASEAN向けが5.2%の増加となっている。中国の経済悪化が、NIES・ASEAN向けにまで下押し圧力を与えていることがわかる。岸田政権が経済安全保障に重点を置き、対中貿易への強い警戒感を示していることも微妙に影響しているだろう。中国側も問題があり、処理水を口実に日本の水産品輸入を禁輸して、対立関係を演出している。こうした諸事情が円安メリットの乏しさの遠因になっている。

何を選択すべきか?

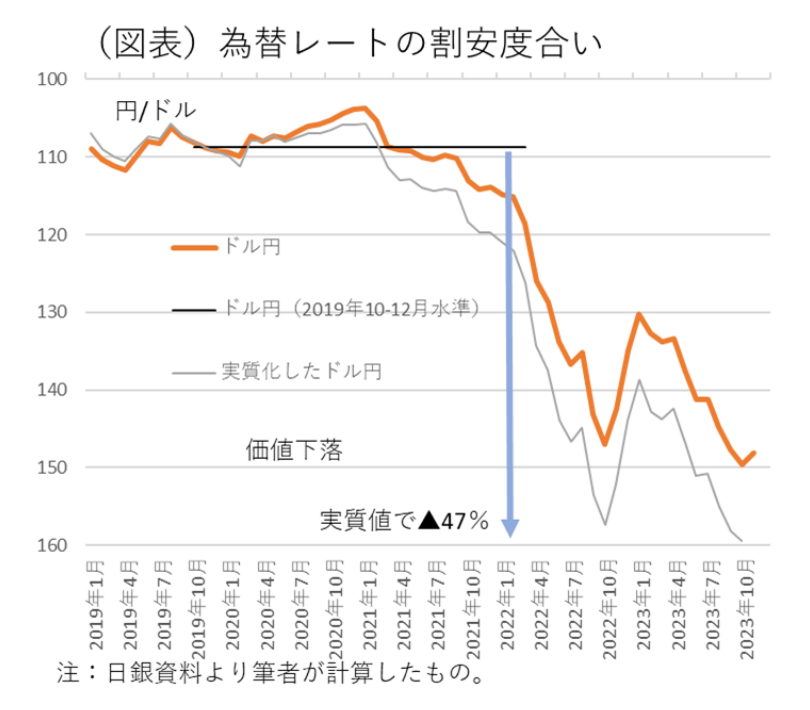

筆者はまず過剰な円安は修正すべきだと考える(図表)。コロナ前の2019年10~12月平均(108.7円/ドル)と比べると、1ドル150円の為替レートは38%もの円安になる。これは過剰と言っても過言ではあるまい。そこに内外物価格差を加味すると、コロナ前よりも47%も円安になる。海外物価が日本以上に上がっているので、為替レート以外に、海外物価の超過分だけ輸入価格が割高になっているという意味だ。その物価格差が9%分上乗せされて、47%になる。

2023年9月の日銀短観では、企業の想定為替レートが1ドル135円だった。そのくらいまで名目値の円安が是正されても、円安メリットの消滅にはならないだろう。

筆者は、日銀が2024年の春闘交渉を待ってマイナス金利を解除することで、行きすぎた円安はかなり解消できるとみている。岸田政権は、財政資金を使うことばかりを考えずに、民間企業が輸出という販路をもっと拡大させてよい。地方自治体も、地場の中堅・中小企業が輸出拡大に力を入れて、円安メリットを追求してしかるべきだと考える。訪日外国人消費も、この7~9月の状況をみると、2023暦年は5兆円を超えて、2019年の4.8兆円を抜きそうである。地方で訪日外国人消費を増やすことも円安メリットの追求の一手段として注目される。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。