- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 財政赤字の適温理論

- Economic Trends

-

2023.12.26

日本経済

新型コロナ(経済)

経済効果

経済理論

バイデン政権

岸田政権

財政赤字の適温理論

~世界標準の財政理論では「財政赤字=悪」とは限らない~

永濱 利廣

- 要旨

-

- 海外において経済政策の新た理論として台頭しているのが「財政赤字の適温理論」であり、財政には政府債務と財政赤字の望ましい組み合わせを示す「適温領域」が存在することを示す。

- 2019年時点の日本は、財政赤字を減らすとむしろ債務が増加する状況にあり、財政赤字を増やすことで政府債務が減少する状況が、財政赤字/GDPが3%弱に達するまで続く。その後は反転して財政赤字拡大とともに政府債務も増加するようになり、政府債務残高/GDPが223%になる時点で財政赤字/GDPは3.5%で最大域に達し、その点よりも債務を増やすと持続可能な財政赤字は減少し、最終的に財政赤字をゼロにしなければならない金利>名目成長率の状況に到達する政府債務残高/GDPは446%になる。

- 国債は日本国内に居住する民間部門の資産になるため、納税者が償還財源を負担すべき債務として国債が将来世代に引き継がれるということは、民間が保有する金融資産としても国債が将来世代に引き継がれることになる。すなわち、国債発行による政府の資金調達は世代間の貸し借りというより同一世代内の資金移転であり、むしろ将来世代への負担を考える上では、財政支出の内容の効率性が重要である。

- ブランシャール氏は財政政策について「純粋財政」と「機能的財政」のアプローチがあるとしている。そして、金融政策によってGDPを潜在水準に維持できる状況で政府債務が大きければ、「純粋財政アプローチ」により政府債務の縮小に焦点を当てるべきとしている。一方、長期停滞により金融政策の余地が大幅に失われている想定の中では、マクロ経済安定化のために財政政策に焦点を当てる「機能的財政アプローチ」が望ましいとし、民間需要の強さに応じてそれぞれのアプローチの適切に組み合わせるべきとしている。

- 近年のアメリカでは「モダン・サプライサイド・エコノミクス=MSSE」をはじめとした成長戦略としての財政政策が重要であるとの考え方が展開されている。日本経済を念頭に展開される海外の主流派経済学者の長期停滞に対する処方箋は、今後の日本の財政政策を考える上でより一層重要なものとなる。

財政赤字の適温理論とは

これまでわが国では、「ノーフリーランチ」(ただ飯はない)との経済学の格言を重視して、いかに政府債務残高/GDP比を下げるかが志向されてきた。しかし、こうした政策による国民負担率の上昇により我が国は十分な景気浮揚につながってこなかった。

こうした中で、海外において経済政策の新た理論として台頭しているのが、「財政赤字の適温理論」である。これは、現在の日本経済のように名目金利がゼロ金利下限制約(以下:ZLB=zero lower bound)に近い時に政府が直面する状況下での財政出動余地と政府債務の関係について動学的に分析可能な枠組みを提示したものである。

実際にプリンストン大学のミアン氏らは、政府はZLBを回避するために積極的な財政支出を通じて十分な需要を喚起する必要がある一方で、財政の持続可能性を維持しなくてはならないといったトレードオフについて分析し、財政政策には政府債務と財政赤字の望ましい組み合わせを示す「適温領域」が存在することを示している。

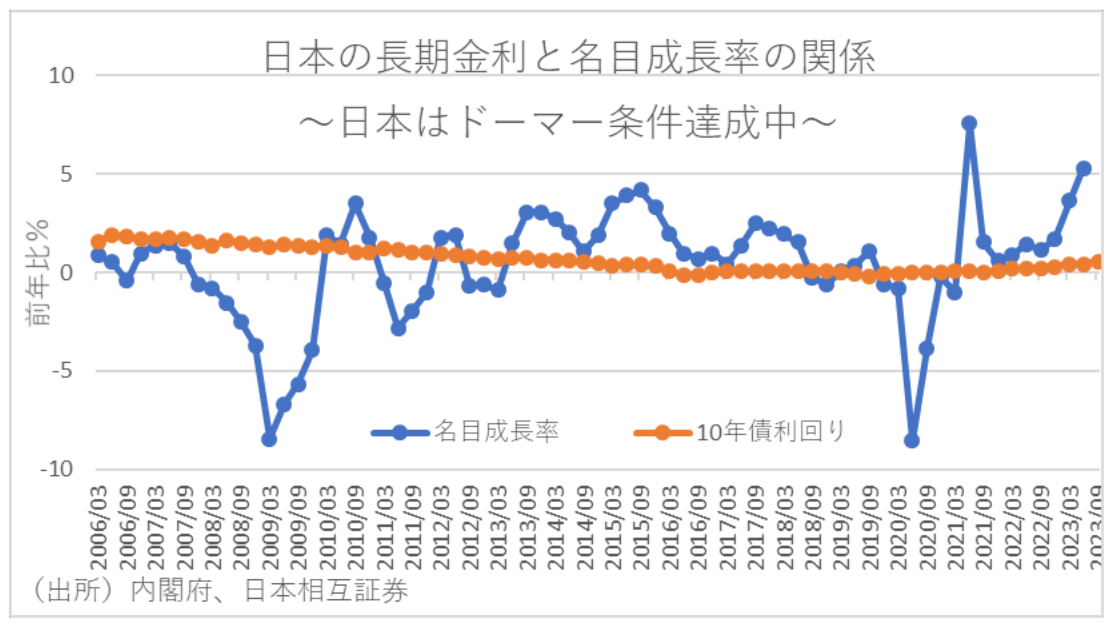

そしてこの「適温領域」は、①ZLBを回避するために政府が財政支出を行って総需要を創出することで潜在成長率が達成されている、②政府債務の金利が経済成長率を下回る、③政府が財政の持続可能性を維持している、という条件を満たす領域とされている。

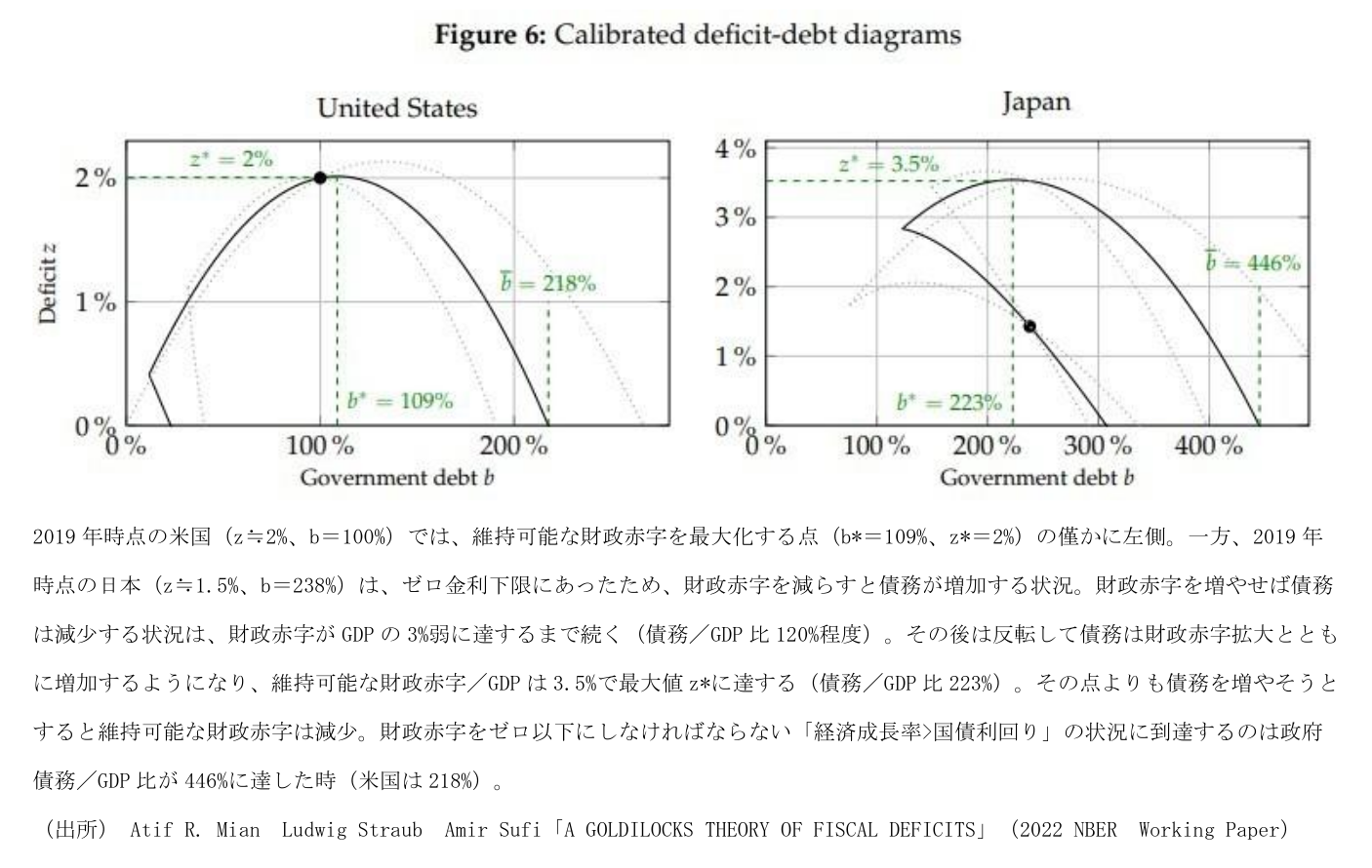

ゼロ金利下限がなければ、基礎的財政赤字が増加すると政府債務も増加しやすくなるが、それは金利(R)と成長率(G)の関係によって異なることはドーマー条件として一般に知られている。そして本理論ではR―Gの債務に対する感応度をΦとし、R<G―Φとなれば基礎的財政赤字の小幅な増加を永久に持続可能とみなせる「適温領域」となり、財政の「フリーランチ」が可能となるとしている。そして、ミアン氏らは、日米経済を念頭にモデルをカリブレートし、コロナ禍前の2019年時点での債務残高と財政赤字の組み合わせが適温領域に位置していたか検証している。結果、2019年の米国については「フリーランチ」政策の余地はほとんどなく、将来のある時点において何らかの財政再建策が必要となることを示唆する一方で、日本については潤沢に存在していたことを示している。

実際に、日米の財政赤字と政府債務の定常状態の奇跡をカリブレーションした図を見ると、米国の2019年時点では、財政赤字を最大化する点のわずか左側にあり、財政赤字をゼロ以下にしなければならないR>Gの状況に到達する政府債務/GDPは218%だったことがわかる。

一方で、日本の2019年時点ではゼロ金利下限にあるため、財政赤字を減らすとむしろ債務が増加する状況にあり、財政赤字を増やすことで政府債務が減少する状況が、財政赤字/GDPが3%弱に達するまで続くことがわかる。その後は反転して財政赤字拡大とともに政府債務も増加するようになり、政府債務残高/GDPが223%になる時点で財政赤字/GDPは3.5%で最大域に達し、その点よりも債務を増やすと持続可能な財政赤字は減少し、最終的に財政赤字をゼロにしなければならないR>Gの状況に到達する政府債務残高/GDPは446%になる。

そしてこの結果は、日本で財政政策を小幅に拡大することは、長期的には政府債務/GDPを減らすことになり、日本の財政政策にとって重要な意味を持つとしている。逆に、2014~2019年にかけて実施された消費増税のような逆進的な政策は、逆に政府債務/GDPを上げるとしている。つまり本論文は、財政赤字が大きすぎても少なすぎても政府債務/GDPを増やしてしまうことを示しており、中程度の財政赤字が政府債務/GDPを安定化させるとしている。

効果的な財政出を実現するための課題

以上のマクロ経済理論の進歩を踏まえれば、日本の政府や学会で主流となっている「財政赤字=悪」というのは時代遅れにも映るが、この背景には、政府債務が将来世代の負担といったマクロ経済学的に誤った認識が日本国民に蔓延ってしまっていることがあろう。

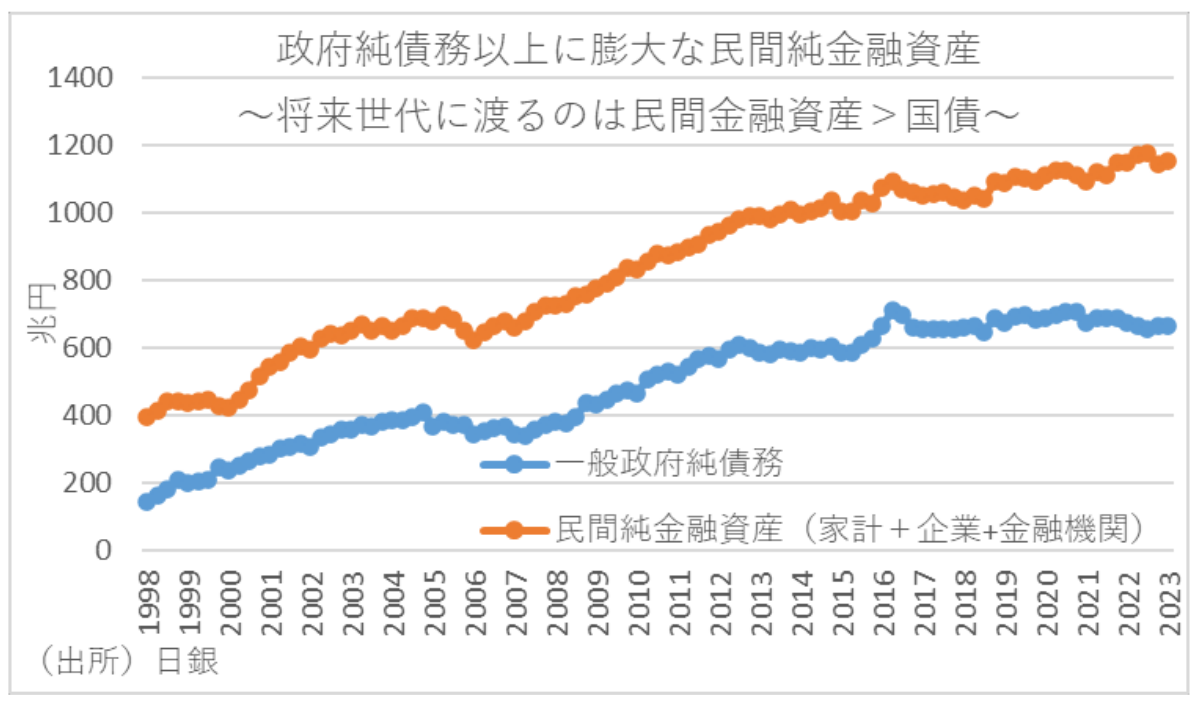

これについては、上智大学の中里教授の解説が参考になる(参考文献参照)。というのも、政府が国債発行により資金を調達する場合、日本国債は円建ての内国債として発行され、その9割程度が日本国内の居住者によって保有される。このため、資金の出し手となっている主体の大半は国内の金融機関であり、その資金源は金融機関を通じて保有されている国内民間部門の預貯金などである。となると、国債は日本国内に居住する民間部門の資産になるため、納税者が償還財源を負担すべき債務として国債が将来世代に引き継がれるということは、民間が保有する金融資産としても国債が将来世代に引き継がれることになる。

つまり、将来世代にはツケだけではなく富も引き継がれることになる。実際に、資金調達の側面から考えれば、国債発行の際に政府に資金を貸すのは現存世代である。すなわち、国債発行による政府の資金調達は世代間の貸し借りというより同一世代内の資金移転であり、むしろ将来世代への負担を考える上では、財政支出の内容の効率性が重要である。

つまり、政府支出を財と国債のいずれで賄おうが、民間部門から政府部門への資金移転となり、この資金が非効率な支出として使われれば、税で財源を確保したとしても将来世代につけが回ることになる。このため、将来世代につけを回さないためには、資金調達の手段よりも政府支出の効率性が重要であり、その条件の下でいかに長期停滞が次世代に引き継がれることを是正することこそ、賢い財政支出に課された重要な使命の一つと言える。

効果的な財政支出を実現するための方策

こうした中、日本政府はこれまで財政健全化目標として2025年プライマリーバランス(以下、PB)の黒字化と債務残高対GDP比の安定的引き下げを掲げてきた。しかし、今回紹介した財政政策の適温理論や、政府債務が将来世代の負担といった認識がマクロ経済学的に誤っていること等からすれば、日本の財政健全化目標も国際標準に近づけていくことが必要だろう。

事実、マクロ経済学の世界的けん引であるオリヴィエ・ブランシャール氏は、低金利・高債務下の正しい経済戦略として財政課題について分析しており、その成果がまとめられた書籍が「21世紀の財政政策」として日本経済新聞出版社から出版されている。

これによれば、日本経済は慢性的な民間需要の低迷により過剰貯蓄の状況にあるとしている。そして、GDPを潜在水準に維持するために必要な中立金利が経済成長率よりも低くなり、実効下限制約に直面していると主張している。

そして、中立金利が経済成長率よりも低くなると、債務のコストが財政面でも厚生面でも低下するとしている。実際、中立金利が実行下限制約によってもたらされる最低限よりも低水準になると金融政策はその余地を大幅に失い、マクロ安定化に対する財政政策活用の有効性が高まるとしている。

このため、ブランシャール氏は財政政策について「純粋財政」と「機能的財政」のアプローチがあるとしている。そして、金融政策によってGDPを潜在水準に維持できる状況で政府債務が大きければ、「純粋財政アプローチ」により政府債務の縮小に焦点を当てるべきとしている。

一方、長期停滞により金融政策の余地が大幅に失われている想定の中では、マクロ経済安定化のために財政政策に焦点を当てる「機能的財政アプローチ」が望ましいとし、民間需要の強さに応じてそれぞれのアプローチの適切に組み合わせるべきとしている。そしてこの考え方から、中立金利が少なくとも実行下限制約を妥当な幅で上回り、金融政策が生産を維持するのに十分な余地を持てるように財政政策を用いるべきとブランシャール氏は主張している。

そうであれば、日本は中立金利が実行下限制約を上回ることを確実にするために、金融緩和と同時に効果的な財政政策を推し進めなくてはならないことになろう。しかし、大胆な金融緩和は継続しているものの、財政政策の方は経済規模の拡大を上回る税収の増加と国民負担率の上昇により、むしろブレーキがかかっている状況である。

一方で、近年のアメリカでは「モダン・サプライサイド・エコノミクス=MSSE」をはじめとした成長戦略としての財政政策が重要であるとの考え方が展開されているが、残念ながら日本については、相対的に財政政策の重要性が議論されることは少ない。このため、日本経済を念頭に展開される海外の主流派経済学者の長期停滞に対する処方箋は、今後の日本の財政政策を考える上でより一層重要なものとなるだろう。

<参考文献>

Atif R. Mian Ludwig Straub Amir Sufi「A GOLDILOCKS THEORY OF FISCAL DEFICITS」(2022年、NBER Working Paper)

中里透『将来世代にツケは回せるか―防衛費の「倍増」について考える』(2022年、SYNODOS OPINION)

オリヴィエ・ブランシャール『21世紀の財政政策』(2023年、日本経済新聞出版)

永濱 利廣

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。

- 永濱 利廣

ながはま としひろ

-

経済調査部 首席エコノミスト

担当: 内外経済市場長期予測、経済統計、マクロ経済分析

執筆者の最新レポート

-

24年度も旺盛な設備投資計画 ~新たな投資促進策で27年度115兆円目標も射程圏内の可能性~

日本経済

永濱 利廣

-

金利上昇で財政悪化の誤解 ~過去はむしろ金利上昇局面で財政改善、名目経済成長率と金利の関係が重要~

日本経済

永濱 利廣

-

日銀の政策修正が日本経済に及ぼす影響 ~マイナス金利解除、YCC 撤廃、リスク資産買い入れ終了のみなら限定的~

日本経済

永濱 利廣

-

3月短観から見た24年度業績見通し ~木材、人材派遣、その他情報通信、リース、石油・石炭で増益計画~

日本経済

永濱 利廣

-

インフレで大幅改善する政府債務残高/GDP ~「インフレ率を加味したPB」黒字化目標の検討を~

日本経済

永濱 利廣