- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 民間調査機関の経済見通し(2021年8月)

- Economic Trends

-

2021.08.24

日本経済

日本経済見通し

景気全般

民間調査機関の経済見通し(2021年8月)

~21年度は感染拡大により回復が後ずれ。本格的な経済正常化は22年度から~

大柴 千智

- 要旨

-

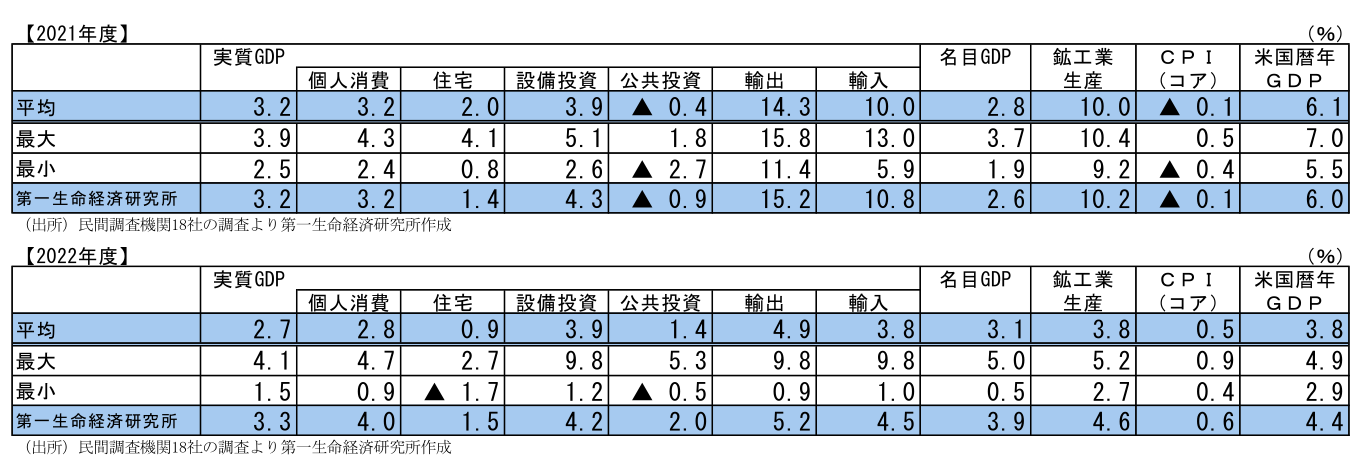

- 民間調査機関による経済見通しが出揃った。本稿では、8月23日までに集計した民間調査機関19社の見通しの動向を概観する。民間調査機関の実質GDP成長率予測の平均値は、2021年度は前年度比+3.2%(5月時点見通し:同+3.5%)、2022年度は同+2.7%(5月時点見通し:同+2.6%)となった。

- 2021年度は、7-9月期における個人消費の下振れを理由に、前回から下方修正となった。10-12月期以降については、緊急事態宣言の解除を前提として、サービス消費を中心に回復ペースが早まるとの見通し。ただし、しばらくは一定の経済活動の規制が残る等の慎重な見方が多く、個人消費の本格回復は2022年度に入ってからとなりそうだ。

- 2022年度は、国内におけるワクチンの普及により、経済活動の正常化が本格的となることで、個人消費を中心とした景気回復基調が高まる見通し。

コンセンサスは2021年度:+3.2%、2022年度:+2.7%

民間調査機関による経済見通しが出揃った。本稿では、8月23日までに集計した民間調査機関19社の見通しの動向を概観する。民間調査機関の実質GDP成長率予測の平均値は、2021年度は前年度比+3.2%(5月時点見通し:同+3.5%)、2022年度は同+2.7%(5月時点見通し:同+2.6%)となった。

2021年度の成長率予測は、従来の見通しでは高成長の実現が想定されていた7-9月期において、緊急事態宣言の再発出によって個人消費を中心とした下振れが想定されることから、前回調査時より下方修正された。10-12月期以降は、緊急事態宣言の解除を前提として、サービス消費を中心に回復ペースが加速する見通しだ。ただし、しばらくは一定の経済活動の規制が残る等の慎重な見方が多い。一方で、ワクチン接種の進展から経済正常化の期待が高まり、2022年度の成長率予測は上方修正された。

2021年4-6月期は、前期比年率+1.3%の2四半期ぶりプラス成長

8月16日に公表された2021年4-6月期の実質GDP成長率(1次速報)は、前期比年率+1.3%と、2四半期ぶりのプラス成長となった。海外経済の回復に牽引された輸出や設備投資の増加の寄与が大きいことに加えて、個人消費についても、1-3月期のマイナスからの反動もあり事前予想を上回って2四半期ぶりのプラスとなった。

ただし、4-6月期のプラス成長は、1-3月期の落ち込みを十分に取り戻せておらず、依然として景気の停滞感は強い状況が続いている。また、米国、ユーロ圏、中国などの諸外国と比べると、小幅な成長に留まることとなった。

21年度は感染拡大の影響で回復が後ずれ。本格回復は22年度から

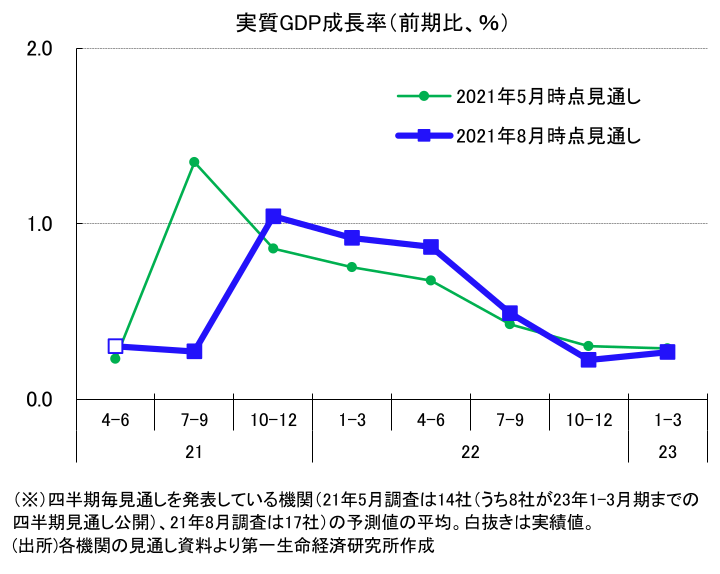

2021年度の実質GDP成長率予想は、前年度比+3.2%(5月時点見通し:同+3.5%)と前回より0.3%pt低下となった。前回は、7-9月期にはワクチン接種の進展および緊急事態宣言の解除によって高成長が実現するという想定だったが、足元における感染再拡大と緊急事態宣言の再発出を反映して、下方修正を行う調査機関が多かった。

7-9月期は、7月12日から発出された4度目の緊急事態宣言と、8月20日以降の対象地域拡大を受けた個人消費の下振れを主因に、成長率予想は前回よりも大幅に下方修正された(今回:前期比+0.3%、前回:同+1.4%)。もっとも、ワクチン接種が先行した欧米諸国を中心に海外経済の持ち直しは続くとみられ、「海外経済の回復を背景に輸出や設備投資は堅調に推移する(日本総研)」ことから、輸出や設備投資の増加が個人消費の下振れをカバーするかたちで、マイナス成長は回避するという見通しの調査機関が多い。ただし、「2四半期連続のプラス成長といっても実質GDPの水準は依然として低い(大和総研)」といった評価が多く、景気の停滞感が強い状態が続きそうだ。

10-12月期以降は、国内におけるワクチン接種が進展し、感染者数が抑制されることで、対面型サービスを中心とした個人消費の活発化によって、回復ペースが加速するという見通しが大勢を占める。ただし、「経済活動の制限が緩和されたとしても、ソーシャルディスタンスの確保などが引き続き対面型サービス消費を抑制する(ニッセイ基礎研究所)」や、「感染収束までは至らず、感染拡大防止と経済活性化を慎重にバランスさせていく状況が続く(三菱UFJリサーチ&コンサルティング)」等のように、21年度内は消費の本格的回復には至らないという慎重な見方が多い。

2022年度に入ると、「ワクチンの普及により、経済活動の正常化が本格的に進む(三菱総合研究所)」等のように、コロナ禍の収束期待は大きくなる。個人消費の回復を中心として、実質GDP成長率予想は前年度比+2.7%(5月時点見通し:同+2.6%)となった。

先行きへの懸念材料は多い。

メインシナリオでは先行き回復が見込まれているが、依然として懸念材料は多い。リスク要因としては、主に以下が指摘されている。

① 変異株の拡大

新型コロナウイルスの感染状況が、経済活動、特に個人消費の動向に与える影響はなお大きい。足元では、従来株よりも感染力の強いデルタ株が急拡大しており、先行きのリスク要因の筆頭として、いずれの調査機関でも言及されている。

変異株の拡大によって、「ワクチン接種で先行する欧米でも感染拡大がみられるなど、世界的に景気下振れリスクが強まっている(富国生命)」や、「集団免疫を獲得するために必要な接種率のハードルは上がっている(明治安田総合研究所)」といった指摘があり、国内外で一段と感染症が猛威を振るう状況となれば、経済制限措置の再導入によって、経済正常化はさらに遅れる可能性が高まりそうだ。

② 半導体不足の長期化

4-6月期には、世界的な半導体の供給不足によって国内の生産回復が下押しされる状況がみられた。特に、自動車産業への影響は大きく、輸送機械の生産は2四半期連続でマイナスとなっている。

もっとも、「自動車への需要自体は強く、半導体不足が改善に向かえば回復が期待できる(明治安田総合研究所)」といったように、短期的な影響に留まるとみている調査機関も少なくない。しかし、想定以上の供給不足の長期化によって、下振れるリスクが指摘されている。「自動車は他産業とのつながりが強く、自動車関連の製品やサービスを生産する産業への悪影響が懸念される(三菱総合研究所)」や、「減産による納車の遅れで個人消費にもマイナスの影響がみられる(信金中央金庫 地域・中小企業研究所)」といった指摘のように、波及効果によるマイナス影響も懸念される。

③ 資源高と交易条件の悪化

世界経済の持ち直しに伴い、原油をはじめとする資源価格が高騰している。日本における輸入はエネルギー関連が大部分を占めているため、資源価格の高騰は輸入物価の上昇につながり、足元では輸出物価を大きく上回る状況が続いている。

こうした交易条件の悪化により、企業業績の悪化や、それに伴う家計所得の減少を招く懸念が指摘される。「企業業績悪化によって生産を押し下げかねない(三菱総合研究所)」といった見方のほか、「設備投資や個人消費の抑制につながる恐れがある(大和総研)」といった指摘もみられた。

その他にも、アフガニスタン情勢の急変によって「国際的なビジネス環境に悪影響が及ぶリスク(富国生命)」といった懸念や、米国における金融緩和政策の正常化(テーパリング)により、「資産価格の大幅な調整や、脆弱な新興国からの資金流出加速などを通じて、実体経済に悪影響が及ぶリスク(富国生命)」といった懸念もみられた。

主要な需要項目別の動向

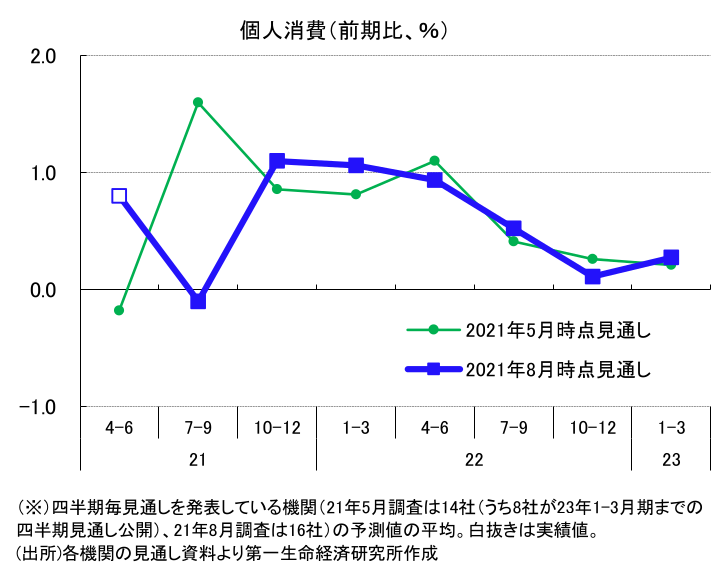

① 個人消費は、年度後半からサービス消費を中心に回復ペース高まる。

個人消費は、21年4-6月期は前期比+0.8%と、2四半期ぶりの増加となった。大型連休を含む多くの期間で緊急事態宣言等が適用されていた一方で、予想よりサービス消費が堅調だった。ただし、1-3月期の反動増といった側面が強く、依然として個人消費の水準は低い状態だ。

7-9月期については、感染症再拡大と緊急事態宣言の再発出を反映して、対面型サービスを中心に再度の下振れが避けられない見通しとなり、多くの調査機関が前回から大幅に下方修正を行った。もっとも、①「高齢者以外へもワクチン接種が進む(東レ経営研究所)」こと、②「度重なる宣言の発令で人流抑制の効果が弱まっている(日本総研)」こと、③「サービス消費はすでに低い水準にとどまっている(富国生命)」ことを主な理由として、追加的な下押し圧力は限定的に留まるとする見方が多い。とはいえ低迷は免れず、7-9月期の個人消費の成長率予想は、前期比▲0.1%のマイナスとなった。

10-12月期以降は、ワクチンの普及と緊急事態宣言の解除によって、①旅行や飲食といった対面型サービス業種が持ち直すこと、②「コロナ禍で積み上がった貯蓄の一部が消費に回ること(富国生命)」を主な理由として、個人消費の反動増が景気を押し上げるといった見方が多い。コンセンサスでは、年度内は前期比+1%台での伸びが続く見通しだ。

22年度は、経済の正常化が本格的になることで、個人消費も持ち直しが続く。後半には「反動増が一巡(明治安田総合研究所)」する一方で、経済活動の正常化による「雇用所得情勢の回復(浜銀総合研究所)」の支えもあり、巡航速度での回復ペースがコンセンサスだ。

先行きの下押し懸念は依然として強い。個人消費は、感染動向の影響を特に強く受ける項目であり、「まん延防止等重点措置や緊急事態宣言が断続的に発令され、消費が下振れるリスクは否定できない(ニッセイ基礎研究所)」等のように、先行きの不透明感は強い状況が続いている。引き続き「ワクチン普及を待つ展開(明治安田総合研究所)」が継続しそうである。

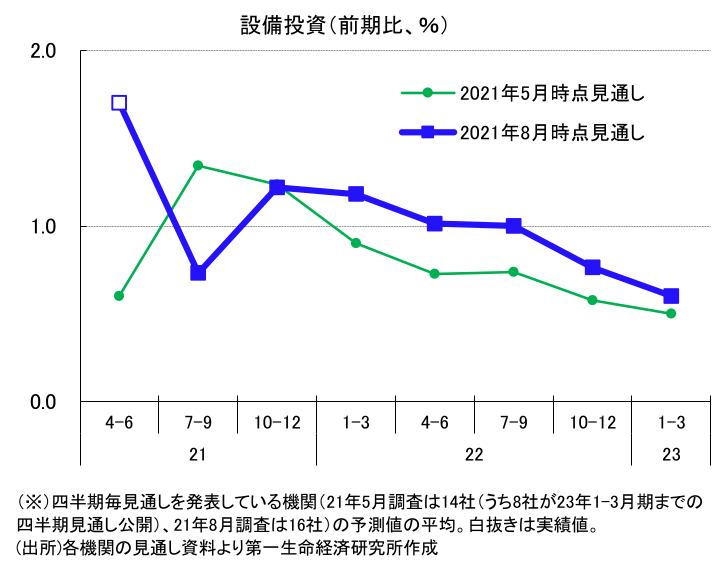

② 設備投資は、製造業を中心として堅調さを維持する見込み。

設備投資は、21年4-6月期は前期比+1.7%の増加となった。海外経済の回復を背景として、好調な輸出に支えられた製造業を中心に企業の業績が持ち直し、機械投資やIT関連投資の需要が高まったことが主因である。

7-9月期以降も、製造業を中心として持ち直しの動きが続くとの見通しが大勢だ。ただし、「ホテルや飲食店等の新設需要や、航空機や鉄道車両等の更新需要はしばらく低迷を余儀なくされる(明治安田総合研究所)」といったように、国内における感染症収束に目途が立たないうちは、緊急事態宣言の影響を受けやすい非製造業では弱い動きが継続するという見方が多い。

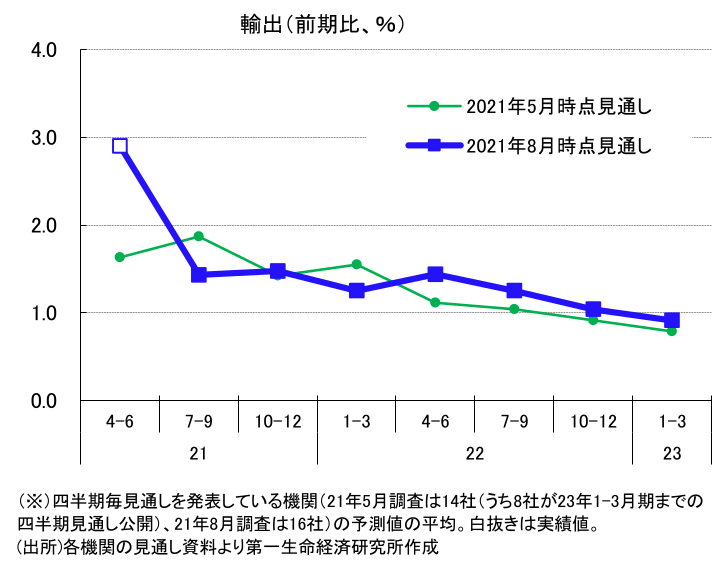

③ 輸出は、ペースは鈍化するものの堅調さが続く。

輸出は、21年4-6月期は前期比+2.9%の増加となった。これまで輸出を牽引してきた中国向けは一服感が強まったものの、米国向けや欧州向けを中心として、堅調な推移が続いている。

先行きについても、世界経済の回復を背景に、海外の旺盛な設備投資意欲に牽引され、資本財や情報関連財を中心に堅調さを維持するとの見通しが大勢を占める。ただし、「すでにコロナ前の水準を回復していること(ニッセイ基礎研究所)」や「コロナ禍のIT特需が一服する(信金中央金庫 地域・中小企業研究所)」といった見方から、増勢ペースは鈍化するとの見方が多い。

財輸出が堅調な増加を続ける見通しの反面、訪日外客の制限によって「インバウンド需要の本格回復には時間を要する(信金中央金庫 地域・中小企業研究所)」と、サービス輸出には慎重な見方が多い。「東南アジアなどにおけるワクチン普及の遅れや、オンライン会議の浸透に伴うビジネス客(出張需要)の減少(みずほリサーチ&テクノロジーズ)」等も、インバウンド需要の回復の下押しとなるという指摘もあった。

コアCPIは弱い動き

消費者物価指数(生鮮食品除く総合)の予測平均値は、2021年度が前年度比▲0.1%、2022年度が前年度比+0.5%となった。

8月20日に公表された7月のコアCPIは、前年比▲0.2%となった。先だって8月6日に公表された消費者物価指数の基準改定に伴う遡及改定値では、6月のコアCPIは前年比▲0.5%となった。主に、携帯電話通信料の値下げが下押し要因となっている。

先行きについては、21年度は、①「原油価格の大幅上昇を受けてエネルギー価格の上昇ペースが加速すること(ニッセイ基礎研究所)」や、②「昨年の「Go To トラベル(8~12 月)」の実施によって下落した宿泊料金の反動(信金中央金庫 地域・中小企業研究所)」を主な理由として、今後は下落幅の縮小やプラス転化が見込まれるものの、年度を通じてみれば小幅マイナスにとどまるとの見方がコンセンサスだ。

22年度に入ると、「携帯電話通信料の影響が剥落するほか、コロナ禍の影響が和らいでいく(富国生命)」ことから、伸びが高まるとの見方が多い。もっとも、景気が回復しても「需給ギャップの解消には時間がかかる(信金中央金庫 地域・中小企業研究所)」として、物価上昇ペースは限定的とする慎重な見方が大勢を占めている。しばらくは需給面からのデフレ圧力がかかりやすいことや、「サービス価格との連動性が高い賃金の伸び悩みが続くこと(ニッセイ基礎研究所)」等から、弱い動きが継続しそうだ。

第一生命経済研究所の見通しについては、Economic Trends「日本経済見通し(2021・2022年度)」(8月16日発表)をご参照ください。

大柴 千智

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。