- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 2022 年6 月の日銀短観の予測

- 要旨

-

次回6月の短観は、世界経済の減速に対して、円安がマインド押し上げに効くかどうかが注目される。業況DIは、製造業が横ばい、非製造業は改善とみる。物価上昇圧力が、販売価格・仕入価格DIにどう表れるかも注目される。

業況は好・悪材料がせめぎ合う

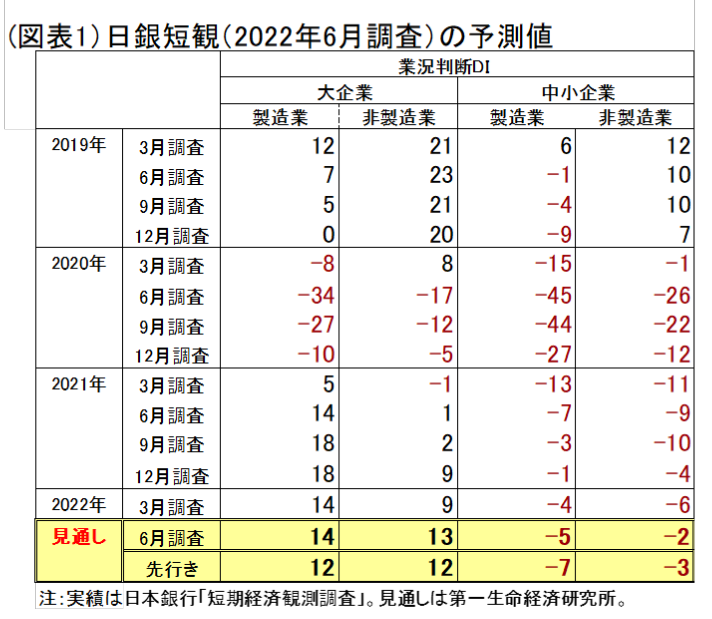

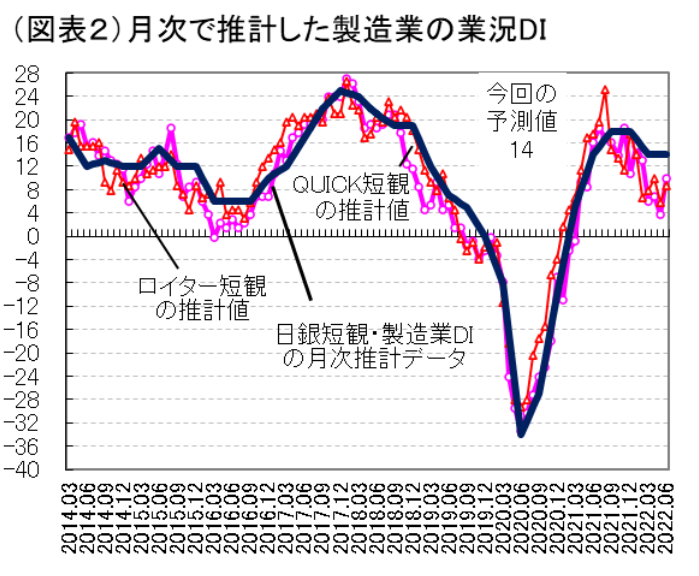

7月1日に発表される日銀短観6月調査では、大企業・製造業の業況判断DIが、「良い」超の14と、前回(14)から横ばいで推移すると予想する(図表1、2、3)。企業の業況判断DIは、2021年9・12月の18がピークになって、前回3月は14と悪化していた。3月はウクライナ侵攻の悪影響があった。今回は、上海でのロックダウンによる中国減速に、半導体不足の長期化、原油高騰が加わって、自動車が悪化するだろう。ほかにも、電気機械や素材産業も業績下押しの圧力が強い。その一方で円安効果が企業収益を押し上げていることは、好材料だ。そうした好・悪材料の両方がせめぎ合って、製造業の業況DIは、横ばいになるとみられる。

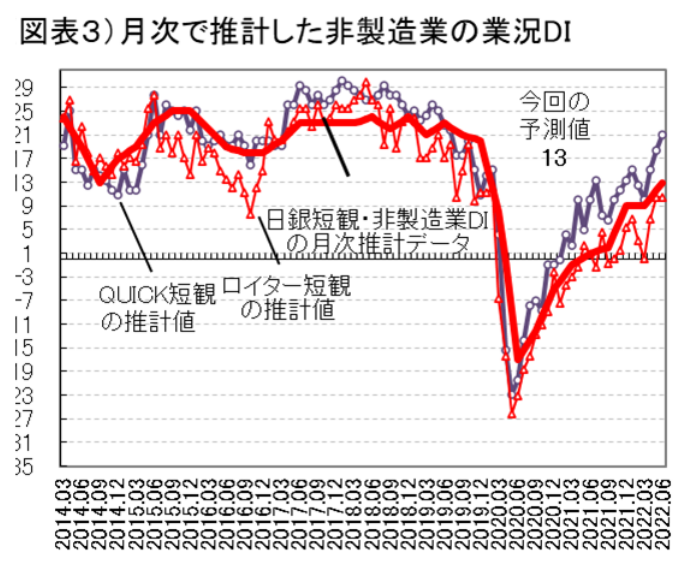

非製造業では、オミクロン株の感染拡大が改善し、消費活動が再開されたことから、業況判断は改善すると見込む。大企業・非製造業の業況判断DIは、今回6月は13へと前回比+4ポイントの改善になる予想だ。これまで悪化していた宿泊・飲食サービスが持ち直すだろう。現下の景気情勢は、海外悪化・国内持ち直しというコントラストが生じている。だから、短観もそれを素直に示すことになるだろう。

筆者の関心時は、海外悪化のインパクトが一時的かどうかである。例えば、中国・上海のロックダウンは、6月に解除されたが、その後の中国経済は一旦回復する。問題はその流れが持続するかどうかだろうか。FRBの金融引き締めは、どのくらいのスパンで米経済を悪化させていくのか。6月短観は、それらの疑問にダイレクトに答えてくれるものではないとしても、輸出・経常利益の年度計画の見通しの変化を通じて、下方修正幅でインパクトの程度がわかる。また、経常利益の変化には、3月以降に大幅に進んだ円安の効果も加わっているはずだ。実体面ではマイナス材料が多いが、円安に伴う収益改善の効果が、業況判断を持ち上げる可能性もある。そうした問題意識があるので、短観の業況判断の変化をみてみたい。

インフレの打撃

企業部門で大きな変化になっているのは、仕入価格と販売価格の急騰である。日銀短観では、それに反応した価格判断DIの変化が注目される。

日銀の国内企業物価では、5月の前年比9.1%と高止まりしている。最近の高い伸びは、第二次石油危機以来のインフレ率だ。短観では、国内・海外需給の変化を追うことができる。単なるコストプッシュではなく、供給不足による価格上昇も加わっていることが確認できるだろう。

そうしたインフレの影響は、大企業以上に中堅・中小企業で大きく表れていると考えられる。インフレが、企業マインドの悪化につながっているかどうかも明らかにできる。

設備投資は堅調

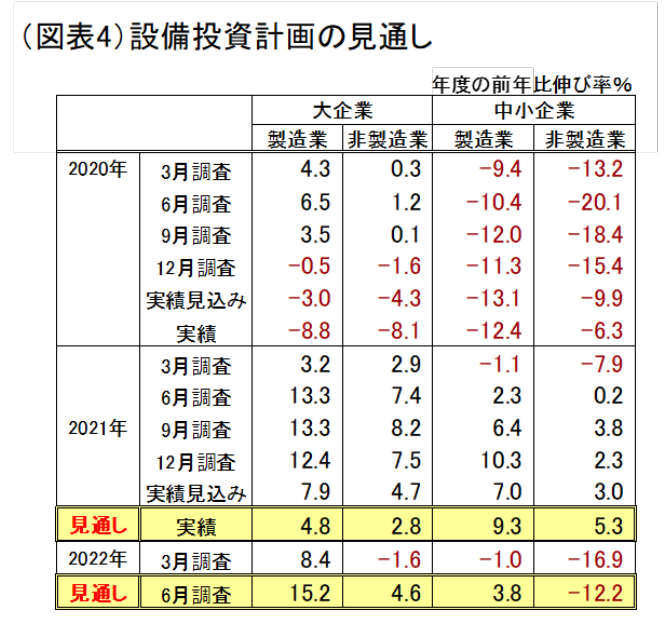

筆者の印象では、世界経済にこれだけ不安材料がある割に、企業収益が堅調なことは特徴的だ。財務省「法人企業統計」の2022年1~3月のデータを調べると、収益水準は2020年4~9月に大幅に悪化した後、ほぼ一貫して改善傾向を辿っていた。今年の1~3月はかなりコロナ前の水準を回復していた。そうした収益回復は、企業の設備投資を押し上げていく。6月短観でも、2021年度(実績)は大企業・中小企業がともに前年比プラスで着地する見通しである(図表4)。

2022年度計画では、大企業の製造業・非製造業がプラスの伸び率になり、中小企業・製造業もプラスになるとみる。中小企業・非製造業は、毎年の年度計画のパターンとして、年度当初は前年比マイナス計画で始まり、6・9・12月と上方修正されていく。この6月調査も、順調に改善していくだろう。総じてみると、設備投資は堅調さを感じさせるものとなるだろう。

金融政策への影響

最近の日銀に対しては、円安容認の姿勢を巡って、従来の緩和姿勢を修正させるかどうかに注目が集まっている。これは、政府が国民から物価対策を求められていて、日銀の円安歓迎姿勢にも政府が何か注文を出すのではないかという憶測があるからだ。景気情勢そのものよりも、物価上昇の「痛み」の方に衆目の関心が移っている。

短観の販売価格・仕入価格DIの変動幅は、現在のインフレ圧力を示す材料になるだろう。それとは別に、企業が価格上昇よりも、円安を好感しているのならば、それが業況判断DIを押し上げることもあり得る。そうした結果は、円安懸念に対して、黒田総裁が「企業は円安を好感しています」と抗弁できる材料になるだろう。これも短観を通じた発見となる。

日銀にとって、毎回の短観は景気の断面を輪切りにして分析できる恰好のツールになっている。企業の物価と円安の受け止めを知ることが、日銀にとっては得難い情報となるだろう。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。