- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 需給ギャップとデフレ脱却

- 要旨

-

政府がデフレ脱却宣言をしない理由は、需給ギャップが引っかかっているからだろう。2006年に内閣府が挙げた4条件のうち、需給ギャップだけがまだプラス転化という条件を満たしていない。もっとも、内閣府作成の需給ギャップは物価への説明力は高くない。それに替えて、日銀短観の国内需給DIを使った方がよい。また、条件の1つであるデフレータの変化にも注目してみたい。

2006年のデフレ脱却4条件

日銀の緩和解除は様々な利害に縛られている。政府の物価認識が、デフレ脱却を宣言しないことも大きな壁であろう。しかし、国民の肌感覚から考えると、インフレが進んでもまだデフレの最中だという政府の見解は、著しくずれていると言わざるを得ない。物価上昇による所得、資産の目減りを放っておいて、まだデフレの最中だというのは理不尽に思える。このずれは、国民感覚と専門家の判断という訳でもあるまい。

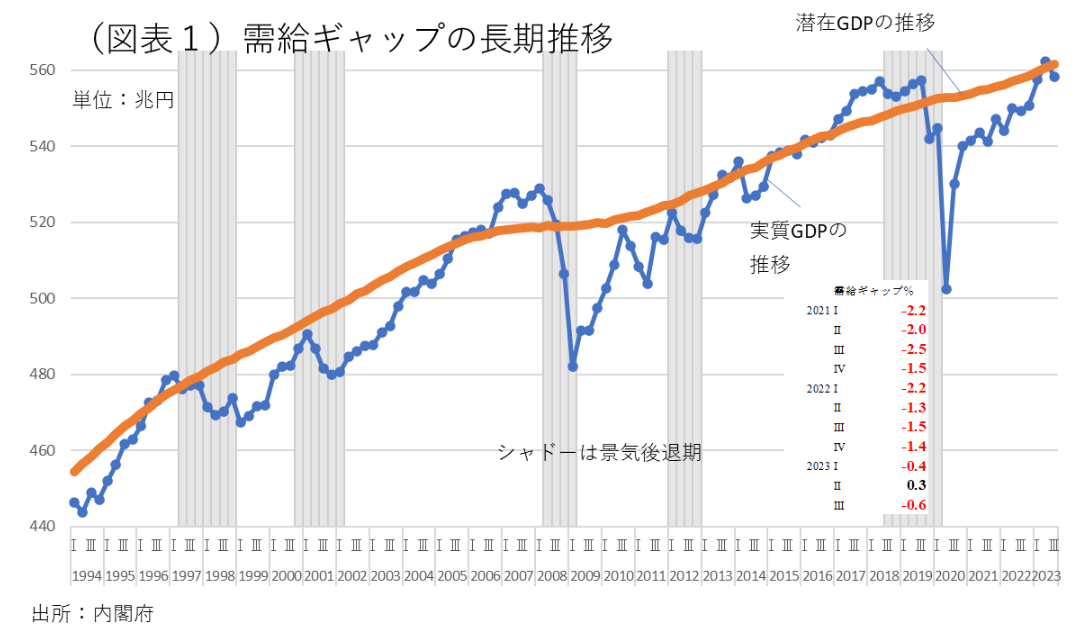

ひとつの根拠は、2006年に内閣府が示した4条件にある。様々な経済指標の中で、①消費者物価が2%を超えていることに加え、②GDPデフレータの前年比、③単位労働コストの前年比、④需給ギャップ、の3つがプラスになることをデフレ脱却の条件として挙げた経緯である。多くの金融市場関係者は、①が2%超で、かつ②と③がプラスに転じて、最後に④の需給ギャップがプラスになれば、政府のデフレ脱却宣言の環境が整うと注目している。内閣府の月例経済報告の資料の中で、需給ギャップ=GDPギャップ=(実質GDP-潜在GDP)÷潜在GDPの割合の推移が閲覧できる(図表1)。直近値の2023年7-9月期は▲0.6%とまだマイナス域だ。潜在GDPの伸び率0.7%を上回って経済成長を続けると、この需給ギャップがプラスになる図式である。

歪んだ尺度

日本社会では、よく起こる弊害として、ずっと昔に作られたルールが現実に合わなくなっても、延々と現在の経済活動を縛り続けることが挙げられる。多くの経済人が常に規制緩和を唱える理由は、現実に合わなくなったルールが存続し、収益機会獲得の足枷になっていることへの怒りからだ。デフレ脱却の4条件も、その妥当性を絶えず点検しなくては、とっくの昔に無意味化している可能性がある。

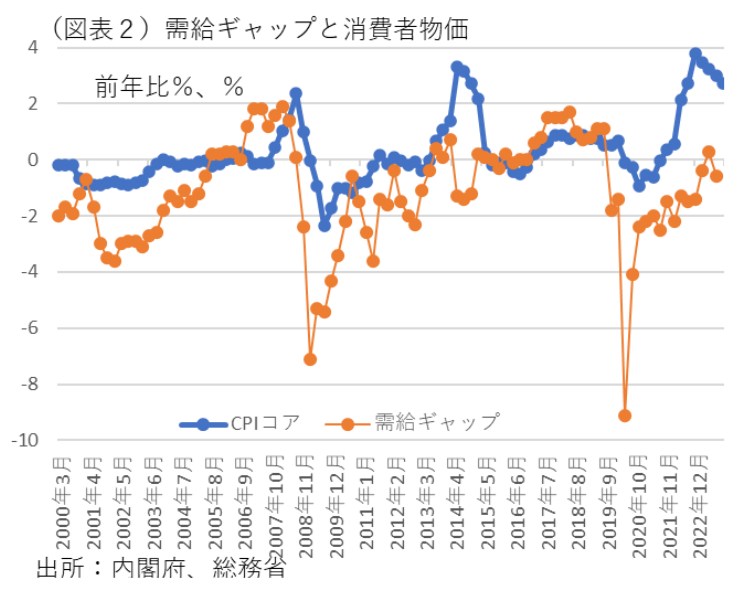

そこで、内閣府の需給ギャップと消費者物価(除く生鮮食品)=コアCPIの推移をグラフ化してみた(図表2)。何となく連動性があるように見えるが、2020年以降の物価上昇の下では需給ギャップはほとんど動いていない。相関係数を求めると、過去に比べてコアCPIとの相関は薄らいでいる。1985~1994年の相関係数は0.66だったが、1995~2004年は0.48、2005~2014年は0.37、2015~2023年(第3四半期まで)は0.17となっている。1.00よりも0.00に近づいているのは、相関関係がなくなっていることを意味する。きっと2006年の頃は相関関係が認められていたのだろうが、2007~2023年にかけてはその関係性は乏しくなっているということだ。

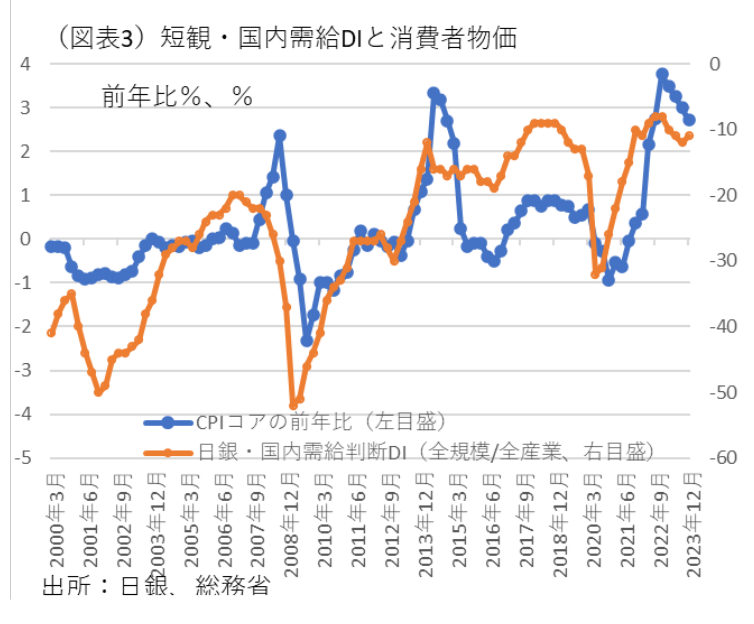

なお、4つの指標について、コアCPIとの相関係数を2000~2023年にかけて調べてみた。すると、GDPデフレータは0.65と最も高く、単位労働コストは0.40、需給ギャップは0.36と最も低かった。また、日銀短観の国内需給判断DIの全規模・全産業は0.71と他の指標よりも高い相関だった。 2006年の政府の判断は、昔の関係性に基づいている。早い話が尺度が独り歩きしているのではないだろうか。

代替案としての短観指標

そうは言っても、物価は需給バランスで動かされているのだから、需給バランスの指標がないと不安だ、という人はいるだろう。ならば、日銀短観の国内需給判断DIを内閣府の需給ギャップの代わりに使えばよいと思う。デフレータに比べて改訂されることもなく、速報性もある。先に述べたように、2000年以降のコアCPIとの連動性も、割と高い(図表3)。この短観の国内需給判断DIは、全規模・全産業か、或いは中小企業・全産業で高い相関を持っている。この国内需給判断DIを細かく分析すると、特徴的なのは長期時系列でみて、非製造業の国内需給判断DIがバブル崩壊以降で最高水準まで回復していることだ(図表4)。企業規模別に調べると、大企業・非製造業の国内需給判断DIの上昇が目立つ。これは、コロナ後の訪日外国人消費の拡大による恩恵が大きいと考えられる。非製造業部門の需給逼迫は、人手不足に直結して賃金上昇圧力になる。この点は、最近の植田総裁が賃上げに注目しているという発言とも符合する。最近のコアCPIの上昇は、財価格からサービス価格へと牽引役をスイッチさせている。サービス価格の上昇も、非製造業の需給バランスが逼迫することにより引き起こされていると考えられる。

デフレータも急上昇

次に、もう少しこだわってみたい4条件の一つが、②のGDPデフレータである。デフレ脱却の条件のうち②である。2023年7-9月期のデータは、前年比5.2%までプラス幅が拡大している。この数字は、コアCPIを上回っている(図表5)。

物価指標に詳しい人は、ここで疑問を抱くだろう。常識的には、コアCPI>デフレータのはずではないか、という疑問だ。2023年4-6月期と7-9月期は、コアCPIを上回っている。こうした問題を考えるときに多くの人が先入観によって、素直に思考することを邪魔される。コアCPIは、ラスパイレス指数なので固定ウエイトで、消費者が割安なものにシフトする効果を十分に考慮できない。1996年のボスキン報告で指摘された上方バイアスである。デフレータは、パーシェ指数だから値下がりした後のウエイトで計算するため、上方バイアスが働かない分、ラスパイレス指数のコアCPIよりも低く数字が出る。多くの物価に知見のある人は以上のように感じるはずだ。

ところが、現実はこの常識と食い違う。なぜかという理由は、自分の頭で考えるしかない。筆者の理解は、次のようになる。物価上昇の初期局面では、割高になった財サービスから割安な財サービスへとシフトが起こる。ミクロ経済学の代替効果である。しかし、時間が経つと、割安なものも買い手が増えることで値上がりしていく。こちらは所得効果である。デフレータは、コアCPIに遅れて上昇する傾向がある。これは、代替効果が働いた後で、所得効果によってデフレータが上昇するからだ。需要の腰が強いとき、多少の代替効果が働いても、すぐに所得効果が上回っていく。この作用は、需給バランスが需要超過になって物価上昇を引き起こす原理と全く同じことだ。

筆者の理解では、デフレータ>コアCPIになっていくことは需要超過になって所得効果が代替効果を上回ってきていることを反映しているのだ(所得効果>代替効果)。2006年に内閣府が、デフレ脱却の4条件を挙げたとき、②のデフレータを含めたのはコアCPIだけでは上方バイアスがあるので、判断指標として不十分とみたからだろう。表面的に④の需給ギャップが十分にプラスになっていなくとも、物価指標の中では需要超過の作用によって所得効果が大きくなっていることがわかるのだから、定性的にデフレは脱却していると考える方が妥当であろう。策士が策に溺れるようなことは避け、デフレの本来的な意味を考えた方がよい。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。