- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 「安い日本」が資産価格を押し上げている

- 要旨

-

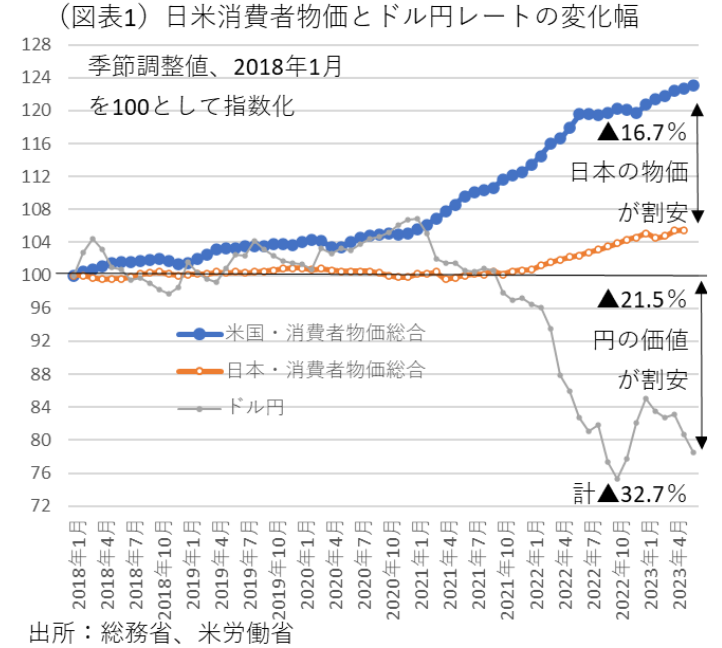

ここ数年間、通貨格差+物価格差の相乗効果によって、「安い日本」が進んでいる。日米消費者物価とドル円レートの変化幅から計算すると、2018年初から直近(2023年6月)まで1ドルの価値は実質的に1.49倍に増価している。円側からみれば、1ドルに対して▲32.7%の減価となる。「安い日本」は、日本の資産市場におけて海外マネーの存在感を大きくしている。

「安い日本」は極まれり

訪日外国人が非常にリッチに見える。都心の高級ホテルに宿泊し、繁華街を闊歩する。彼らの購買力が旺盛なのは、「安い日本」のせいもある。正確に言えば、海外の人々がリッチになった効果と、円安で日本の物価を安く感じさせている相乗効果である。

円安は、2022年3月以降に急激に進んだ。コロナ前の2018年初を100としてドル円レートの指数をつくると、2023年6月は78.5(月中平均値)だった(図表1)。▲21.5%の下落である。為替の変化によって、訪日客の保有する100ドルは、127ドル分に増価している(100÷78.5=1.27)。

観光庁のデータでは、2023年1~3月の訪日消費額は、1人211,040円にもなり、この金額は2019年平均に比べて43.2%も増加している。この訪日客の購買力上昇には、円安効果に加えて、物価上昇にスライドして所得が増えた部分もある。

日米物価の変化幅を計算すると、まず、米国の消費者物価・総合指数(季節調整値)が2018年初を100として、最近は123.1(2023年6月)まで上がっている。それに対して、日本の消費者物価・総合は105.5である。両者の格差は16.7ポイント。物価格差と円安(通貨格差)を合計すると、米国の購買力は日本の1.49倍(=123.1÷105.5×100÷78.5)にもなる。円価値の下落幅でみれば、▲32.7%減になる(=100÷1.49-100、端数調整して▲32.7%)。現在、米消費者物価の前年比伸び率は6月3.0%まで鈍化し、さらにドル円の円安も頭打ちになっている。だから、ここで計算された日米格差はまさにピークに達しようとしていると理解できる。

先の日米購買力格差は、日米物価とドル円の間の格差を自分で計算したものだ。既成のものでは、日銀の名目実効為替レートがある。これは、円の対ドル価値だけではなく、全通貨で均した円価値である。そして、そこに物価格差を加味したものが、実質実効為替レートである。2018年1月と直近2023年5月を比較すると、名目実効円レートは▲10.9%減、実質実効円レートは▲19.0%減と、円の対ドル価値の減価率よりは小幅であった。いずれにしろ、コロナ禍の3年間に物価格差・通貨格差が強烈に進み、それが「安い日本」を生んでいるという結論は変わらない。

平均賃金の格差

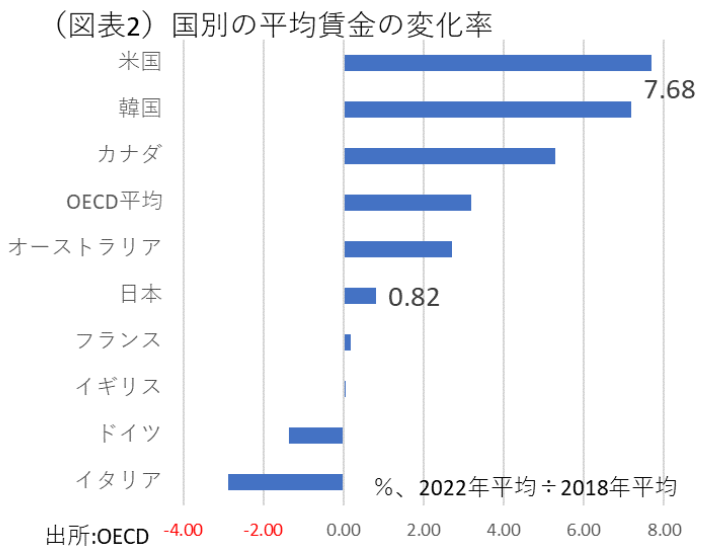

「安い日本」は、内外の相対価格の変化によって起こっている。通貨格差はわかりやすいが、厳密に考えると、物価格差の方は様々なバリエーションを考えることができる。先の日米格差の例は、消費者物価の格差が購買力の格差になると単純化して理解していた。本来、平均賃金の方がよいという考え方もある。OECD統計で、2018暦年から2022暦年までの平均賃金の変化率を調べると、日本は0.82%上昇で、米国は7.68%上昇だった。この数字は、日米消費者物価の格差よりはかなり小さい。つまり、何を尺度にするか、どの期間をとるかによって、日本の物価の割安度合いは変化してしまうということだ。

また、日米間だけではなく、欧州など他の先進国との平均賃金の上昇率とも、日本は大きな格差が生じている可能性がある。OECD統計を使って、米国以外の平均賃金を調べると、やはり日本の伸び率は、比較的小幅だった(図表2)。国ごとに伸び率の格差はかなりあることがわかったが、日本の所得があまり増えていないという結論は変わらない。

不動産価格の格差

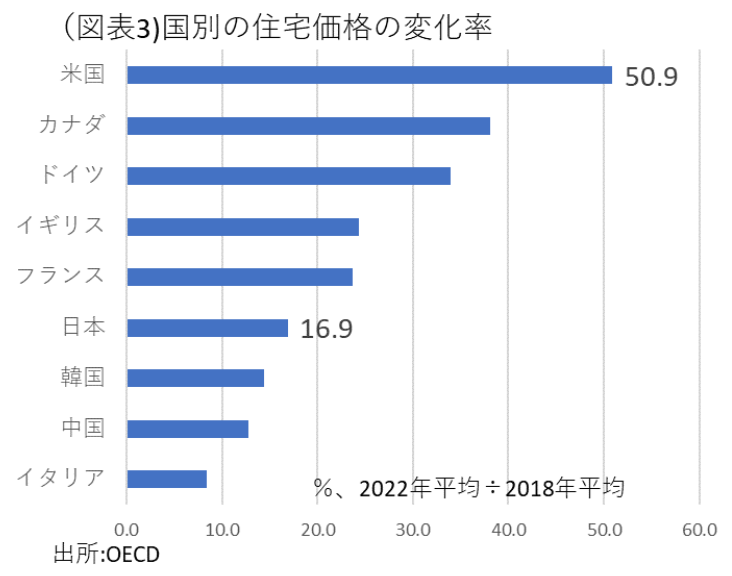

内外価格差の中で最も大きくなっているのは、不動産価格ではないだろうか。住宅価格と言い換えてもよい。日本も、ここ数年は住宅取得価格が上昇していることが知られている。OECD統計の住宅価格指数では、2018暦年から2022暦年までの変化率を調べると、日本は16.9%も上昇していた。しかし、同じ期間でみると、米国50.9%、カナダ38.0%、ドイツ33.9%、イギリス24.3%、フランス23.7%となっていた(図表3)。国によっては、消費者物価以上に日本との格差が大きく広がっている。中国の2018年比でみると、日本との格差は小さいが、2010年比では大きな格差が生じている(日本1.31倍に対して中国1.78倍)。

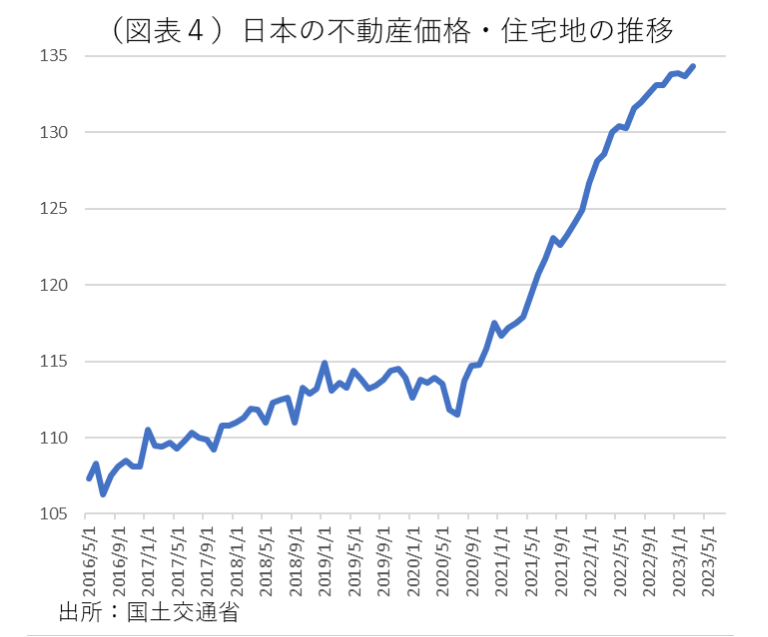

日本の不動産が、中国人など外国人に高値で購入されるという話題をよく耳にする。ここ数年における日本の不動産価格の高騰は、海外マネーの影響も少なからず効いているとみた方がよいだろう(図表4)。海外から日本への投資が増えていく原動力は、自国の不動産価格高騰を梃子にして資金調達が行われているところにあるのだろう。割安にみえる日本の不動産が、海外からの購買圧力で押し上げられる図式である。言い換えると、自国の不動産価格が上昇する分、日本の不動産の取得コストが割安にみえるという原理だ。これも、「安い日本」が姿を変えた現象である。日本からみて、海外投資家の存在感を大きくしている。コロナ禍で日本の不動産価格が上昇した背景には、海外投資家の存在も大きいと考えられる。

対日投資を促す「安い日本」

海外の資産価格上昇が飛び火する現象は、意外に幅広く起きているのかもしれない。最近は日本の株価が軟調に転じたが、2023年4~6月は海外投資家の日本株買いの勢いは強かった。そのときに言われたのは、日本株の割安さだ。おそらく、そこにも「安い日本」の原理が働いていた可能性がある。

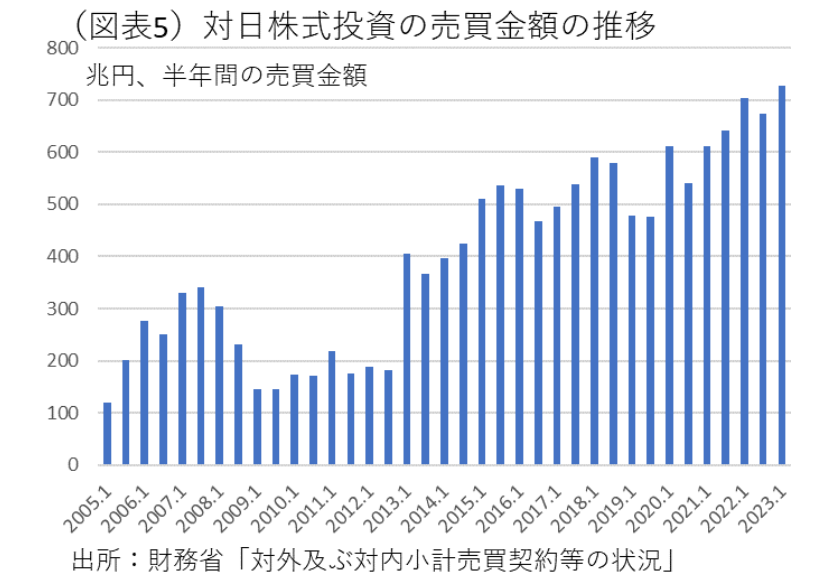

対日株式投資の売買高は、2023年1-6月の半期で726兆円にもなる(図表5)。この規模は2010~2012年頃に比べて3.6倍になっている。海外マネーの成長ペースが高いために、日本市場におけるその存在も大きくなっているという理屈なのだ。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。

- 熊野 英生

くまの ひでお

-

経済調査部 首席エコノミスト

担当: 金融政策、財政政策、金融市場、経済統計

執筆者の最新レポート

関連レポート

-

消費者物価指数(東京都区部・24年4月) ~高校授業料実質無償化で大幅下振れ。年度替わりの値上げ加速は確認できず~

日本経済

新家 義貴

-

都区部版・日銀基調的インフレ率の試算(2024/04) ~強い賃上げと弱まる基調的物価上昇圧力~

日本経済

星野 卓也

-

消費者物価指数(全国・24年3月) ~電・ガス、円安、原油高、賃上げと上昇要因目白押し。物価高止まりリスクに要警戒~

日本経済

新家 義貴

-

消費者物価指数(東京都区部・24年3月) ~コアコアは鈍化傾向も、先行きは電気・ガス代が押し上げ要因に~

日本経済

新家 義貴

-

都区部版・日銀基調的インフレ率の試算(2024/03) ~鈍化の続く基調的インフレ率指標~

日本経済

星野 卓也