- HOME

- レポート一覧

- 経済分析レポート(Trends)

- 実質賃金を押し下げる交易損失問題

- 要旨

-

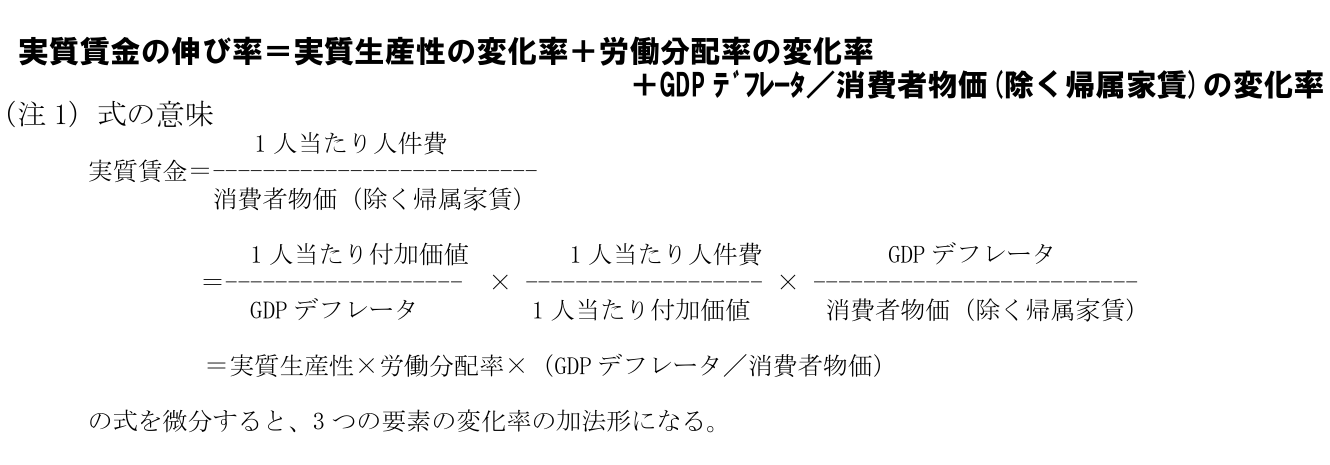

現金給与総額が増えても、なかなか実質賃金は持ち上がらない。逆に、実質賃金は13か月間もマイナスが続いている。その理由は、実質賃金と生産性の定義の間にある交易条件のところが大きな重石になっているからだ。実質賃金を上げるためには、その重石を上回るくらいに生産性を引き上げなくてはいけない。

なぜ、実質賃金は低下するのか?

実質賃金を押し下げるのは、物価上昇圧力である。だから、多くの人が物価上昇を上回る賃上げを目指そうとする。しかし、賃上げをしても、その分は追加的に物価を押し上げてしまう。企業側からみれば、人件費コストが上がった分を価格転嫁し始めるということだ。物価が上がっていくと、実質的な賃上げ率はゼロに戻っていく(労働分配率は一定)。

この矛盾を解決する方法は、実質労働生産性(生産性)を高めることである。生産性が上がるとき、1単位の労働投入量に対する生産物が増えるので、企業にとってはコストダウンになる。1単位の労働投入量(例えば時給1,000円で10時間働く)に対する生産量が1,000個から1,200個になると、▲16.6%の値引きの余地が生まれる。企業にとって、時給を1,200円(従来の1.2倍)に増やすまで、製造コストは割安を維持できる。生産性が上がり、その分を賃上げするときは、物価は不変である。だから、実質賃金が1.2倍になる計算だ。

ところで、基本の図式を示したところで、ひとつの難題を提示したい。今、実質賃金が下落しているのは、日本企業の雇用者の生産性が落ちているからなのか。仮に、実質賃金の伸び率=生産性の伸び率、であるのならば、その答えは、生産性の低下ということになっていまう。

実質化に隠れた問題

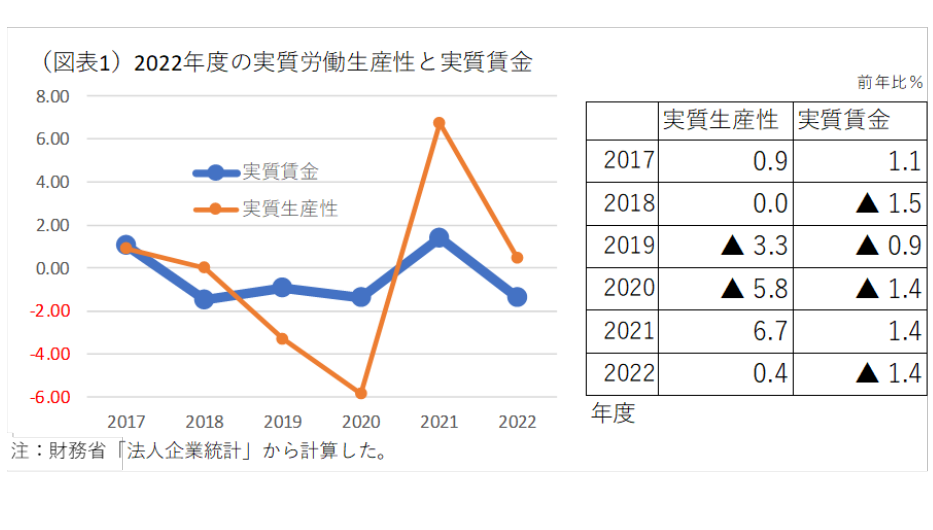

しかし、実際のデータはそうなっていない。2022年度の実質生産性は、前年比0.4%のプラスである(図表1)。この数字は、法人企業統計の四半期データを累計して、付加価値÷人員で名目労働生産性を求め、さらにそれをGDPデフレータの伸び率で割り引いたものである。確かにプラスである。

一方、賃金の方はどうか。同じく法人企業統計で求めた。人件費÷人員で名目賃金(1人当たり人件費)を求め、こちらは消費者物価(除く帰属家賃)で割り引いた。実質賃金を計算するときは、消費者物価(除く帰属家賃)を使うのが一般的である。2022年度の実質賃金は前年比▲1.4%とマイナスになる。それとは異なる統計であるが、厚生労働省「毎月勤労統計」では、実質の現金給与総額が2022年4月~2023年4月まで13か月間も連続でマイナスになっている。

実質賃金のマイナスについて、丁寧にみていくと、実質賃金と実質生産性の間には、両者のギャップを作るいくつかの要因があることがわかる。より厳密にみていくと、実質賃金=実質生産性ではないのだ。

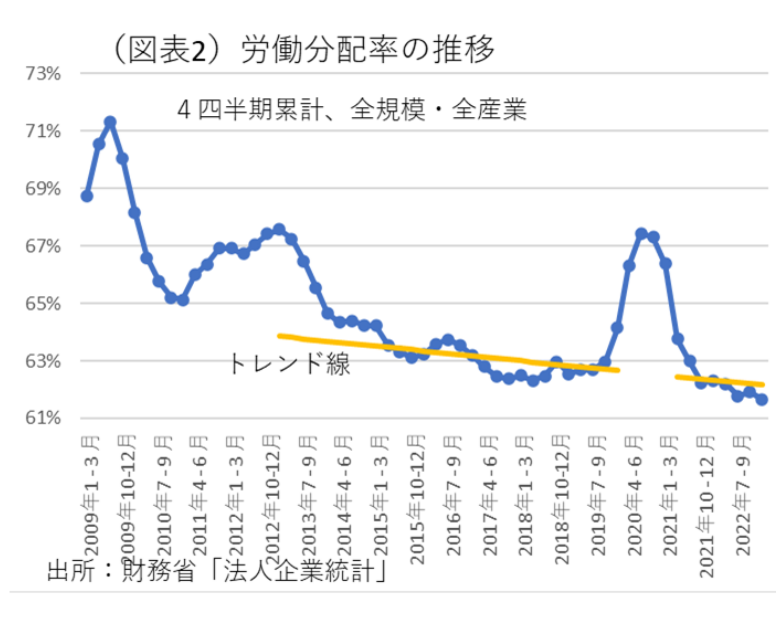

状況証拠から言えば、実質賃金と実質生産性の間にギャップができるとすれば、その理由は、①労働分配率の低下、②デフレータの変化、の2つだと推察される。

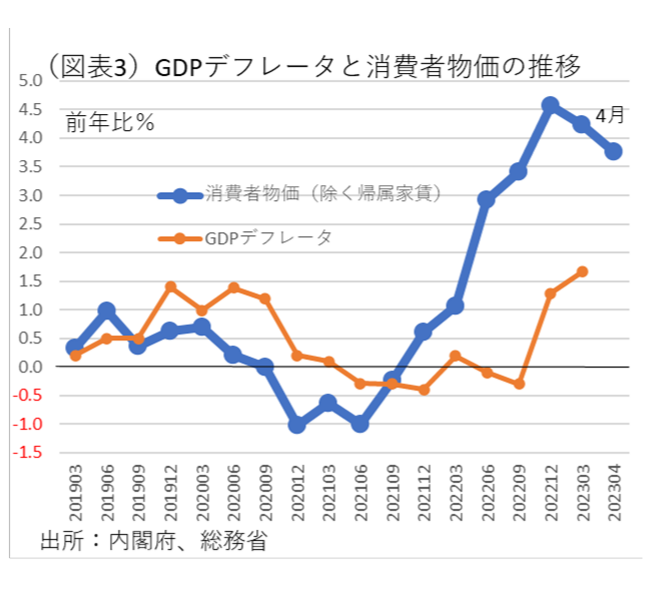

まず、労働分配率から調べると、確かに低下していた(図表2)。コロナ禍では、急激な景気悪化から労働分配率の上昇が起こったが、その推移は2021年冬くらいから落ち着いている。この景気ショックを除外してトレンドを調べると、労働分配率が低下していることがわかる。ただし、そのインパクトはそれほど大きくなかった。ならば、消去法で考えて、実質賃金と生産性のギャップを生んでいるのは、②のデフレータの変化ということになる。この変化は、賃金と生産性を「実質化」するときの尺度が異なり、その動きがカイリすることによって生じる(図表3)。このデフレータ要因のことを「交易利得・損失」または「交易条件の改善・悪化」と呼ぶ。

交易条件の悪化

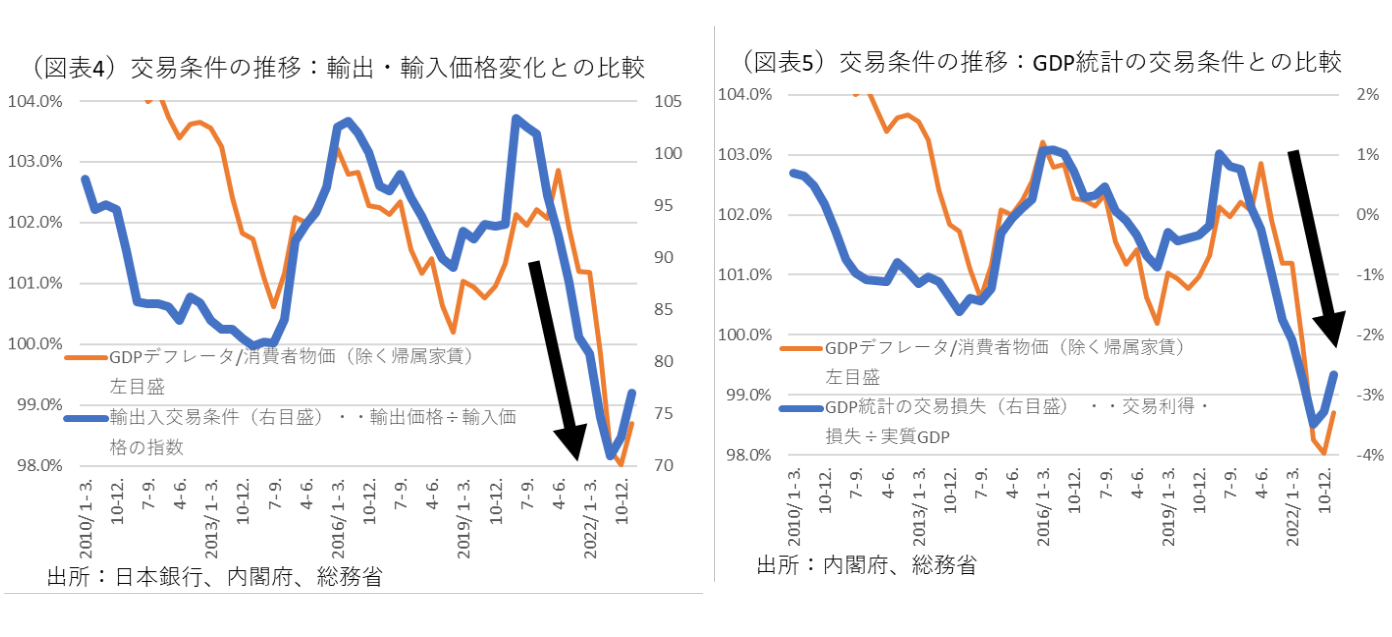

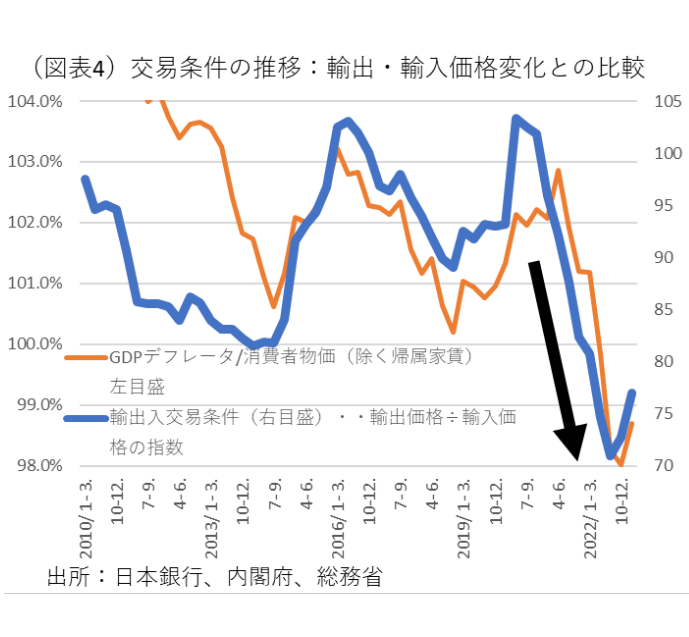

消費者物価の伸び率が高く、GDPデフレータの伸び率が低いとき、交易条件は悪化する。理由は、輸入価格が上がると消費者物価はコストアップで上昇し、GDPデフレータの方はコスト転嫁ができずに下がるからだと説明される。デフレータは需要本位の価格指標なので、コストアップを価格転嫁ができず、需要が下がって価格下落と計測される。

実は、GDPデフレータと消費者物価のギャップは、輸出入価格の変化を間接的に反映するのである。このギャップは広がったり、狭まったりする。例えば、輸入価格が上がるとき、同時に輸出価格も大きく上がっていれば、交易条件の悪化はより小さくなる。海外で物価が上がるとき、日本の輸入価格も上がるが、輸出企業がそれを輸出価格にコスト転嫁すれば、交易損失は小さくなる。おそらく、そうした価格転嫁は十分に進んでいないと考えられる。

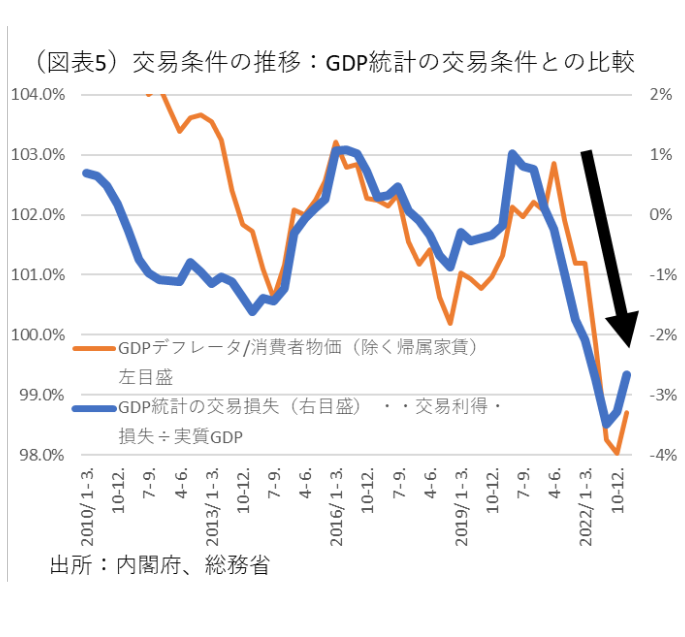

先に計算したGDPデフレータ/消費者物価(除く帰属家賃)の変化は、日銀の輸出価格/輸入価格で計算した相対価格変化(これも交易条件と言う)とほぼ一致している(図表4)。さらに言えば、GDP統計で計算した交易条件ともかなり強く連動している(図表5)。

結局、「なぜ、実質賃金が下落するか?」という難題への答えは、交易条件が悪化しているからだと説明できる。1970年代のオイルショックのような輸入インフレが起こっているとき、購買力が海外流出するから、一見、賃上げで購買力が上がったように見えても、実質ベースではマイナスになっているのだ。

(注2)交易条件とは、交換条件だといえばイメージしやすい。輸入品と輸出品の交換条件は、円安になると、輸出品の相対価格は安くなって、割高になった輸入品との交換数量は少なくなる。交換条件は悪化するかたちだ。円高になると、輸入品は安くなり、交換条件は改善する。

円安効果

私たちが輸入インフレを考えるとき、見落としてはいけない論点がある。円安にあるプラス効果のことである。輸入インフレが海外と日本との物価格差に起因しているのならば、日本企業はそれを逆手にとって輸出拡大ができるチャンスが生じているという点だ。輸出・輸入価格の相対関係の変化が、輸出数量を増やすとき、本来はそこで生産性も上がって、交易損失を取り戻せる可能性があるということだ。一般的に、円安になれば交易条件は悪化し、円高になれば交易条件は改善すると言われる。1980年代のプラザ合意以降に日本経済が内需拡大を果たした背景には、円高があった。現在は、その逆で、輸入インフレが内需悪化を促すのではないかと心配している。

この内需悪化を防ぐとすれば、輸出企業に頑張ってもらわなくてはいけない。円安効果を使って、輸出数量を拡大させて、国内の生産性を上げることである。現在は、海外物価が上昇し、そこに円安効果が拍車をかけるかたちで、内外価格差が広がっている。悪く言えば「安い日本」である。この「安い日本」を逆手にとって、輸出数量を飛躍的に増やすことができれば、実質生産性上昇を通じて実質賃金を上げることが可能になる。

もちろん、「安い日本」の活用は、訪日外国人消費の拡大や、越境ECのような小売部門の外需取り込みでも可能だ。筆者は、広い意味で外需を積極的に取り込んでいくことが、実質賃金を引き上げていくカウンター・パワーになると考えている。

(補論)輸入側の問題

ここで検討しなかった論点に輸入数量の問題がある。先に円安効果として、すでに「円安が輸出数量を増やす」効果については言及した。それと対称的に円安が輸入数量を減らす効果はどうなのだろうか。

例えば、円安になると、エネルギー価格は高騰し、本来は安価なコストにエネルギーにシフトするはずだ。日本では、化石燃料が高騰しても、原発や再生可能エネルギーへのシフトが起こりにくいという問題がある。世界的にこれだけ脱炭素化が叫ばれているのに、化石燃料が使われ続けるのは、きっと非化石燃料へのシフトが進まない特殊な事情があるからなのではないか。

経済学では、「円安(通貨安)が貿易黒字を生む」とは単純に考えない。それは「マーシャル・ラーナー条件によって決まる」と答える。このマーシャル・ラーナー条件とは、為替変動に対して、どう貿易収支(国際収支)が変動するかという反応のことを指す。例えば、為替レートが減価したとき(円安)、輸入金額<輸出金額であれば、景気にプラスと言える。輸入価格↑×輸入数量↓<輸出価格↓×輸出数量↑となって、貿易収支は改善する状態だ。つまり、為替に対する輸出数量と輸入数量の反応が大きければ、為替レートのメリット・デメリットが大きいということになる。輸出・輸入の価格弾性値が高いという状態だ。

多くの人が、「日本は輸出入の価格弾性値が高いはず」だと信じている。しかし、それは一昔前の貿易構造がイメージされているのかもしれない。輸出が水平分業になり、非価格競争力で輸出が増減する世界になると、円安のプラス効果は格段に低下している可能性がある。最近の貿易収支は、長期間で赤字が定着しまっている。識者は、もっと見えにくい交易損失に注意を払わないとまずいと思う。

熊野 英生

本資料は情報提供を目的として作成されたものであり、投資勧誘を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針と常に整合的であるとは限りません。